We staan op een historisch kantelpunt richting deglobalisering. Dat zegt financieel historicus Eric Mecking in gesprek met Ab Gietelink. Mecking bestudeerde de rol van goud en geld in de economische ontwikkeling van vijf wereldmachten die de afgelopen eeuwen het mondialiseringsproces vormgaven. Hij voorziet het einde van de dollar als wereldreservemunt.

Mecking stelt verder dat de coronamaatregelen, de kredietbubbel en de westerse sanctieoorlog tegen Rusland de oorzaken zijn van de fors gestegen inflatie. Hij wijst op de snel oplopende rentevoet en verwacht een economische crisis in de huizen- en aandelenmarkten.

Over het boek Van Goud tot Bitcoin!

‘Van Goud tot Bitcoin’ behandelt onder meer de opkomst en ondergang van wereldmachten. Je beschrijft hoe achtereenvolgens Spanje, Nederland, Frankrijk, Groot-Brittannië en de Verenigde Staten het globaliseringsproces vormgaven. Welke rol speelde Spanje in dat proces?

Vanaf 1492 werd Spanje door de ontdekking van Amerika en de roof van enorme hoeveelheden goud en zilver een wereldmacht. In Europa kreeg Spanje zo de beschikking over enorme sommen gratis geld. Het land voerde verschillende oorlogen, waaronder de 80-jarige oorlog in de Nederlanden. Die oorlogen kostten kapitalen, de schulden werden steeds groter en de rente steeg bovendien, waarna de neergang van Spanje inzette.

Waarom werd Nederland daarna een wereldmacht?

De Republiek der Nederlanden werd in de 17e eeuw de opkomende wereldmacht. Waarom? Wij hadden in Amsterdam innovatieve instituten als de eerste aandelenbeurs, de eerste wisselbank en de eerste multinational ter wereld, de VOC. In de 18e eeuw zette het verval in met oorlogen tegen Frankrijk en Groot-Brittannië.

Waarom stel je dat Frankrijk in de 18e eeuw de leidende wereldmacht werd? Bestond er niet een machtsevenwicht met de Republiek en Engeland?

Die opkomst en ondergang van wereldmachten overlapt elkaar. Het gaat daarin ook over cruciale innovaties. Rond 1720 adviseerde de Schot John Law de Franse bank om het eerste papiergeld te scheppen. Het werd een groot succes, totdat schuldeisers om goud gingen vragen en zich een depressie ontwikkelde. Maar Frankrijk bleef tot en met de Napoleontische tijd de leidende macht in Europa. Parallel daaraan ontwikkelde Engeland zich om de leidende positie over te nemen.

Dat was het gevolg van de eerste industriële revolutie?

Ja. De eerste industriële revolutie eind 18e eeuw zorgde voor de bloei van Engeland in de 19e eeuw. Londen werd het financiële centrum, wat het nog steeds is. Het Britse Pond werd tot internationale reservemunt. Dat duurde tot 1918, waarna de neergang begon. Het ging in de eerste wereldoorlog mis toen de overheden de koppeling tussen uitgaven en gouden onderpand verbraken. In het interbellum waren Pond en Dollar nog samen de wereldmunt. Na de Tweede Wereldoorlog werd Amerika de leidende wereldmacht.

Hoe werd de dollar wereldreservemunt?

In 1944 werd in Bretton Woods de dollar wereldreservemunt met als afspraak ‘The dollar is as good as gold’. De Amerikanen drukten steeds meer dollars. Er ontwikkelde zich een consumptiemaatschappij en de Amerikanen leefden decennialang boven hun stand. De Franse president de Gaulle wilde geen dollars en wisselde die steeds om in goud. Andere landen volgden en die vraag naar goud leidde in 1971 tot de loskoppeling van de dollar van het goud.

Verbazingwekkend genoeg is de dollar anno 2022 nog steeds wereldreservemunt. Waarom is de wereld zolang aan de dollar blijven hangen?

In 1974 hebben de Amerikanen met de Saoediërs de ‘petrodollar’ geïntroduceerd. Er werd afgesproken dat alle olie in dollars zou worden afgerekend. Amerika is natuurlijk nog steeds heel machtig. Als landen zich niet aan hun systeem willen onderwerpen kunnen ze gewoon binnenvallen. Kijk maar naar Irak. De Euro was bedoeld als alternatief voor de dollar.

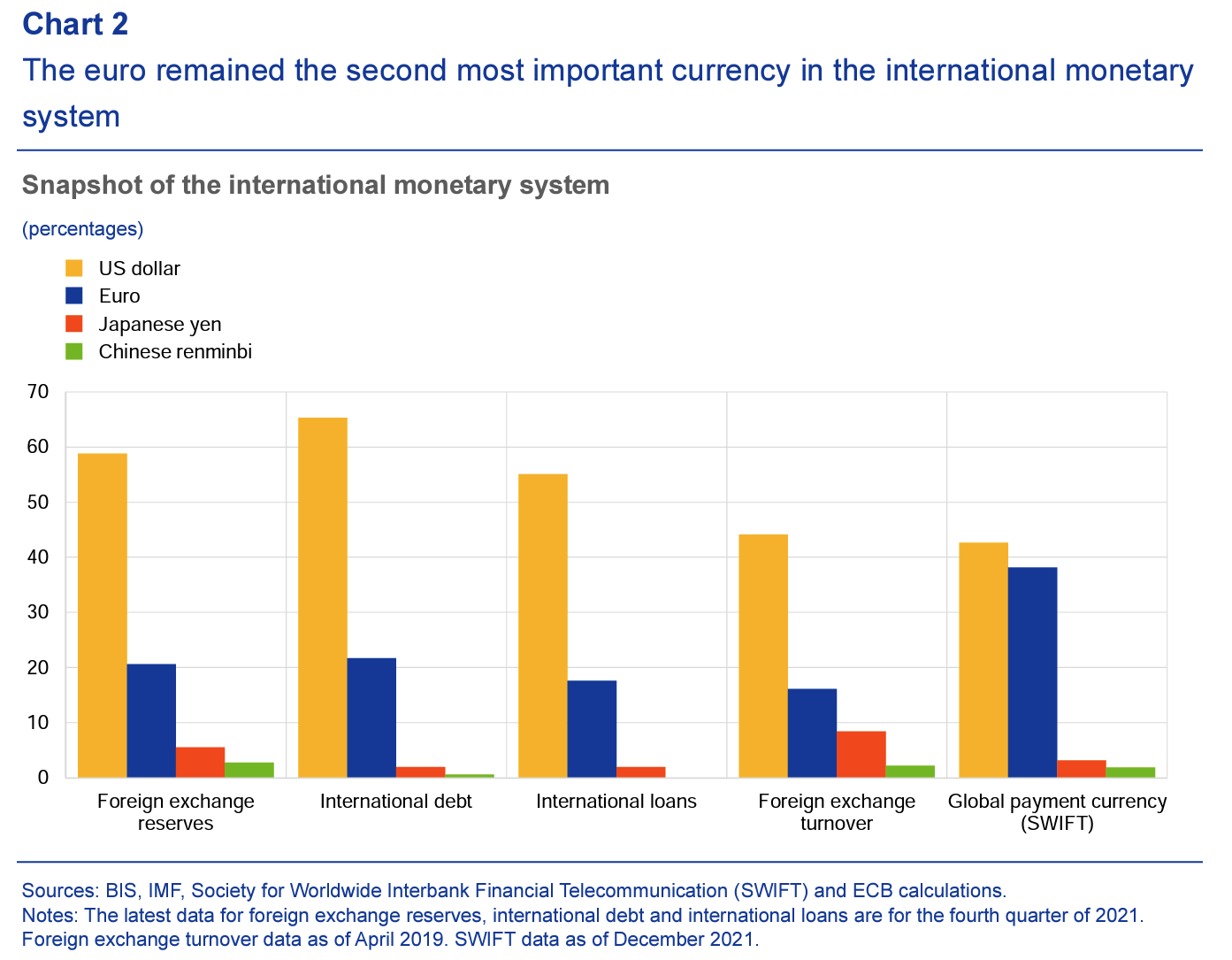

Hoeveel internationale transacties gaan nu in Amerikaanse dollars, hoeveel in euro en hoeveel in andere munten?

De internationale contracten zijn voor ruim 60% in Amerikaanse dollars en voor circa 20% in euro. De overige munten zijn internationaal klein. Die dollar en eurotransacties vinden met name plaats in de City van Londen. Daar is geen controle van een centrale bank. De City is het wilde westen van het mondiale financieel systeem.

De Amerikaanse dollar is nog steeds de belangrijkste internationale valuta (Bron: ECB)

Je hebt het geregeld over de ‘kredietbubbel’. Hoe ontwikkelde die zich?

We hebben de afgelopen decennia een bubbel aan krediet geschapen, die leidde tot de kredietcrisis van 2008. Maar sinds 2008 hebben we nog 50% meer krediet geschapen. Centrale banken hebben niets opgelost, maar alles alleen vooruitgeschoven.

Waarom zijn die kredietbubbels dan deel geworden van ons systeem?

In 1929 stond de econoom Keynes op die voorschreef dat in tijd van crisis de overheid moet actief investeren om de economie weer aan de gang te krijgen. In feite hebben economen dat model na de oorlog overgenomen.

Maar in de crisis van de jaren '80 is er toch toch gewoon bezuinigd? Men koos toen toch voor anti-Keynesiaans beleid? Akkoord, maar daarna is de rol van de overheid steeds groter geworden. Ik ben een aanhanger van cyclisch denken. De mondiale rentevoet liep vanaf 1942 op van 1% rente tot 14% in 1981. Daarna daalde hij weer met in 2020 zelfs negatieve rentes. Die rentestijgingen en rentedalingen zijn allebei periodes van 39 jaar. En dan zie je nu de rentevoet weer draaien en razendsnel oplopen.

Onvoorstelbaar. Wat wilde je nog melden over de schuldenlast per land ?

Wij, en met name president Mark Rutte, kloppen onszelf altijd op de borst dat onze staatsschuld zo klein is, maar we vergeten dan de private schulden. Na Ierland en Japan hebben wij de hoogste schuldenlast ter wereld met meer dan 600% van ons BBP.

Nederland behoort tot de kopgroep van landen met de hoogste schulden

Dat zijn toch voor een groot deel hypotheken op huizen?

Zeker. Nu we het over de huizenmarkt hebben. Begin jaren '70 kochten mijn ouders een huis. Je moest toen 30% eigen geld hebben en kon 70% lenen. Toen ik ´Deflatie in aantocht´ schreef kon je 130% krediet krijgen. Ik dacht gekker moet het niet worden, dat kan niet. Als ik de trends bestudeer dan staan we voor een historische correctie op de huizenmarkt.

Hoe is die val van de huizenmarkt verbonden met de rentestand?

De rente op Nederlandse 10-jaars staatsleningen is het referentiepunt voor de hypotheekrente. Als je het verloop bestudeert vanaf 1981 dan zie je dat de rente tot 2020 alleen maar is gezakt en sinds oktober 2021 razendsnel oploopt. Dat betekent dat lenen steeds duurder wordt en dat mensen dus minder geld kunnen lenen om een huis te kopen.

Wat is de oorzaak van die snelle stijging?

Vanaf oktober 2021 is er een omslagpunt en dat is het gevolg van het coronabeleid maar ook van de Oekraïne oorlog. De prijsinflatie was al aan het stijgen, maar nam de afgelopen maanden nog eens scherp toe. We zitten nu op ongeveer 9% inflatie op jaarbasis en de ECB zegt dan: We gaan van -0,5% naar -0,25%. Het is absurd.

Loopt de ECB achter de feiten aan? Wat zou de ECB moeten doen?

De ECB had veel eerder de rente moeten verhogen, naar laten we zeggen 4 á 5%. Dan had je nog een instrument gehad om een recessie te bestrijden. We stevenen nu af op een recessie en kunnen de rentes niet verlagen. Met deze schuldenlast hebben we een gigantisch probleem.

Wat staat ons de komende jaren te wachten?

We zijn op een historisch kantelpunt aangeland, mede door de oorlog in Oekraïne. Vanaf de jaren '80 tot nu hadden we globalisering, waar iedereen beter van werd. Nu staan we voor een periode van deglobalisering. Het westen hangt zichzelf op met haar sanctieoorlog. De Russen raken hun olie en gas wel kwijt. Niet iedereen heeft het beleid van Poetin veroordeeld. Verder verwacht ik verhoging van de rentes, daling van de huizenprijzen en economische crisis.

Ook de Geotrendlines collega van Eric, Frank Knopers, werd door Ab geïnterviewd. Dat interview is hier te zien en te beluisteren.

Over Eric Mecking:

Eric Mecking is auteur, historicus en beursanalist. Hij publiceerde eerder de historische boeken ‘Neutraal Nederland’ (1914-1918) en ‘Het Drama van 1918’ over de Spaanse griep. In zijn historisch economische boeken ‘Deflatie in aantocht’ en ‘Geld, Goud en Zilver’ wijst hij op de gevaren van de mondiale schuldeneconomie. Mecking is een veel gevraagd gast en medeoprichter van geotrendlines, waar hij samen met Sander Boon en Frank Knopers recent het boek ‘Van Goud tot Bitcoin’ schreef.