Kort na de val van twee Amerikaanse banken staat nu ook Credit Suisse onder druk. Het aandeel van de Zwitserse bank stond woensdagmiddag 30% lager en bereikte daarmee een nieuw dieptepunt in haar geschiedenis. Directe aanleiding was het besluit van de Saudische Nationale Bank om haar positie in de geplaagde bank niet verder uit te breiden. Veel beleggers zien dit als een signaal om hun aandelen tegen een bodemprijs te verkopen.

De Saudi National Bank betaalde vorig jaar nog een bedrag van 1,4 miljard Zwitserse frank voor een aandeel van bijna tien procent in Credit Suisse. Een aandeel dat sindsdien bijna een derde van haar waarde heeft verloren. Ammar Al Khudairy, topman van de Saudische bank, sprak in een toelichting bij Bloomberg over 'tal van redenen' om niet meer aandeel in de bank te nemen. Hij gaf de politiek meest veilige reden, namelijk dat er veel meer toezicht komt kijken als hun aandeel in Credit Suisse boven de tien procent komt:

"Als we boven de 10% komen, treden alle nieuwe regels in werking, of het nu gaat om onze toezichthouder of de Zwitserse toezichthouder of de Europese toezichthouder. We zijn niet geneigd om ons in nieuwe regelgeving te storten. Ik kan nog vijf of zes andere redenen aanhalen, maar één reden is dat er een glazen plafond is en dat we niet van plan zijn dat te overschrijden."

Credit Suisse in moeilijkheden

Credit Suisse moest vorige week de publicatie van haar jaarverslag uitstellen na een telefoontje van de Amerikaanse beurswaakhond SEC. Die plaatste vraagtekens bij de financiële cijfers over 2019 en 2020. Dat komt bovenop de eerdere problemen die de Zwitserse bank heeft gekend met het omvallen van hedgefonds Archegos Capital Management en financieel dienstverlener Greensill. In beide gevallen faalde het risicomanagement van de Zwitserse bank, met miljardenverliezen tot gevolg.

Dat het niet goed zat bij de bank werd vorig jaar duidelijk, toen de winstcijfers van Credit Suisse kwartaal na kwartaal achterbleven bij andere Europese banken. Vorig jaar oktober stuurde de topman een e-mail naar alle werknemers over de solvabiliteit en liquiditeit van de bank. De bank zou 'op een kruispunt staan', maar niet in moeilijkheden verkeren. In september waren er ook al plannen om de bank in drie delen op te splitsen en de meest risicovolle activa in een 'bad bank' onder te brengen. Ook maakte de bank een grote reorganisatie bekend, waardoor 5.000 banen zouden verdwijnen.

Risicopremie naar record

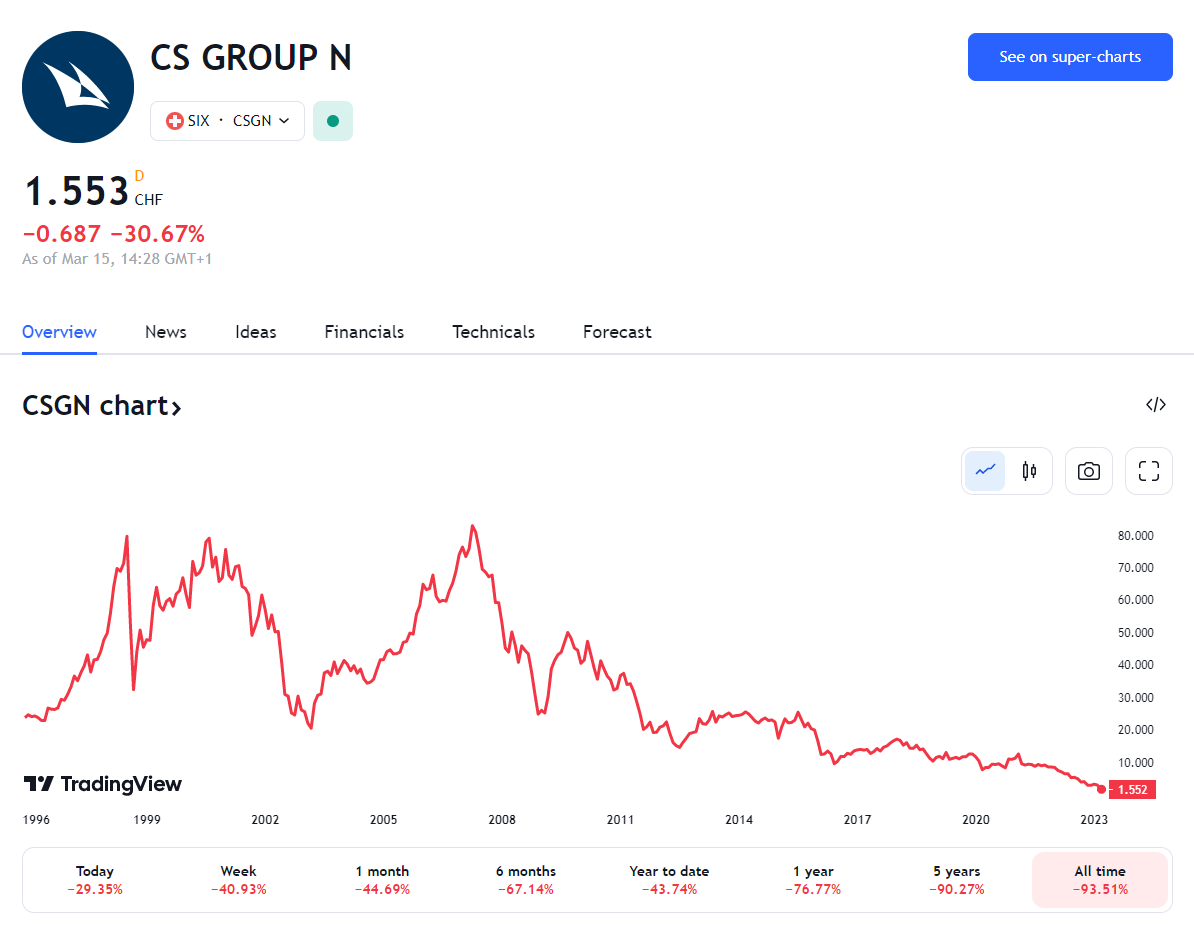

Deze problemen waren even naar de achtergrond verdwenen, maar zijn nooit helemaal weggeweest. Door het omvallen van twee middelgrote banken in de Verenigde Staten, Silicon Valley Bank en Signature Bank, staat de bankensector opnieuw onder druk. Over de hele linie dalen de koersen van bankaandelen, maar Credit Suisse is een opvallende negatieve uitschieter. Het aandeel staat met een koers van 1,56 Zwitserse frank inmiddels ruim 97% lager dan het hoogtepunt van 2007.

Aandeel Credit Suisse staat 30% lager (Bron: Tradingview)

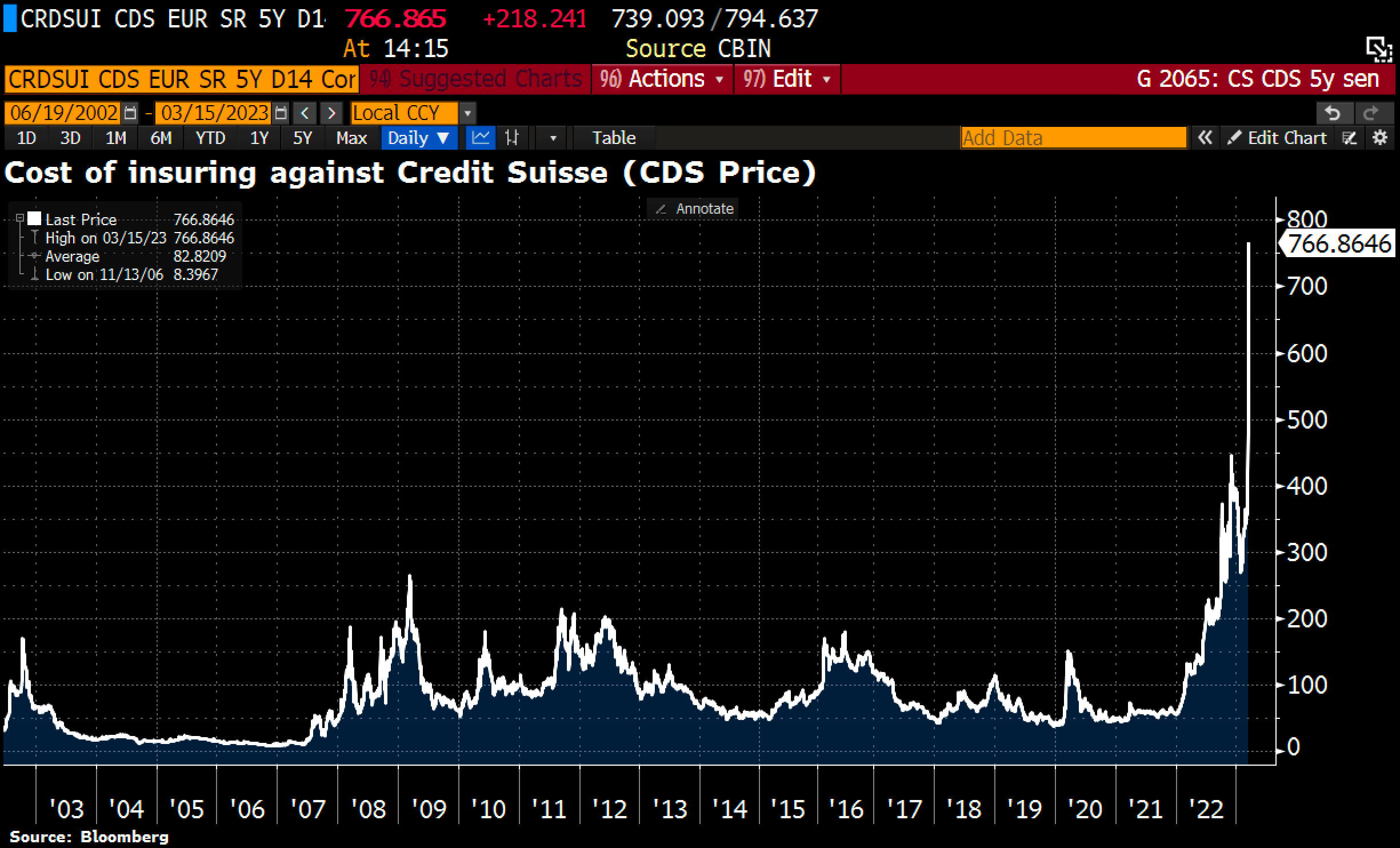

De premie om te verzekeren tegen het risico op wanbetaling van de bank, zogeheten credit default swaps (CDS), zijn omhoog geschoten tot bijna 800 basispunten. Het hoogste niveau ooit. De markt prijst op het moment van schrijven een default risico van 47% in voor de bank, die in 1856 werd opgericht en dus al verschillende crises heeft doorstaan.

De bank heeft ongeveer $200 miljard exposure in Zwitserland, een vergelijkbaar bedrag in de Verenigde Staten en een kleine $100 miljard in Europa en de rest van de wereld.

Verzekeringspremie tegen faillissement Credit Suisse naar recordhoogte (Bron: Bloomberg)

Silicon Valley Bank

Vorige week kwam de Amerikaanse Silicon Valley Bank in problemen, nadat het grote verliezen had geleden op de gedwongen verkoop van staatsobligaties. Toen de bank probeerde dat verlies te compenseren met een nieuwe aandelenemissie, raakten beleggers in paniek. Vrijdag werd de bank door het Amerikaanse depositogarantiestelsel (FDIC) gesloten, nadat spaarders hun geld hadden teruggetrokken.

De bank kon de instroom van tegoeden in 2021 en 2022 niet direct uitzetten in leningen en parkeerde daarom een groot deel van deze tegoeden in laag renderende Amerikaanse staatsobligaties en hypotheekleningen. Toen de rente in 2022 begon te stijgen als gevolg van de oorlog in Oekraïne, de inflatie omhoog schoot en de onzekerheid op de financiële markten toenam, kwam de technologiesector in grote problemen.

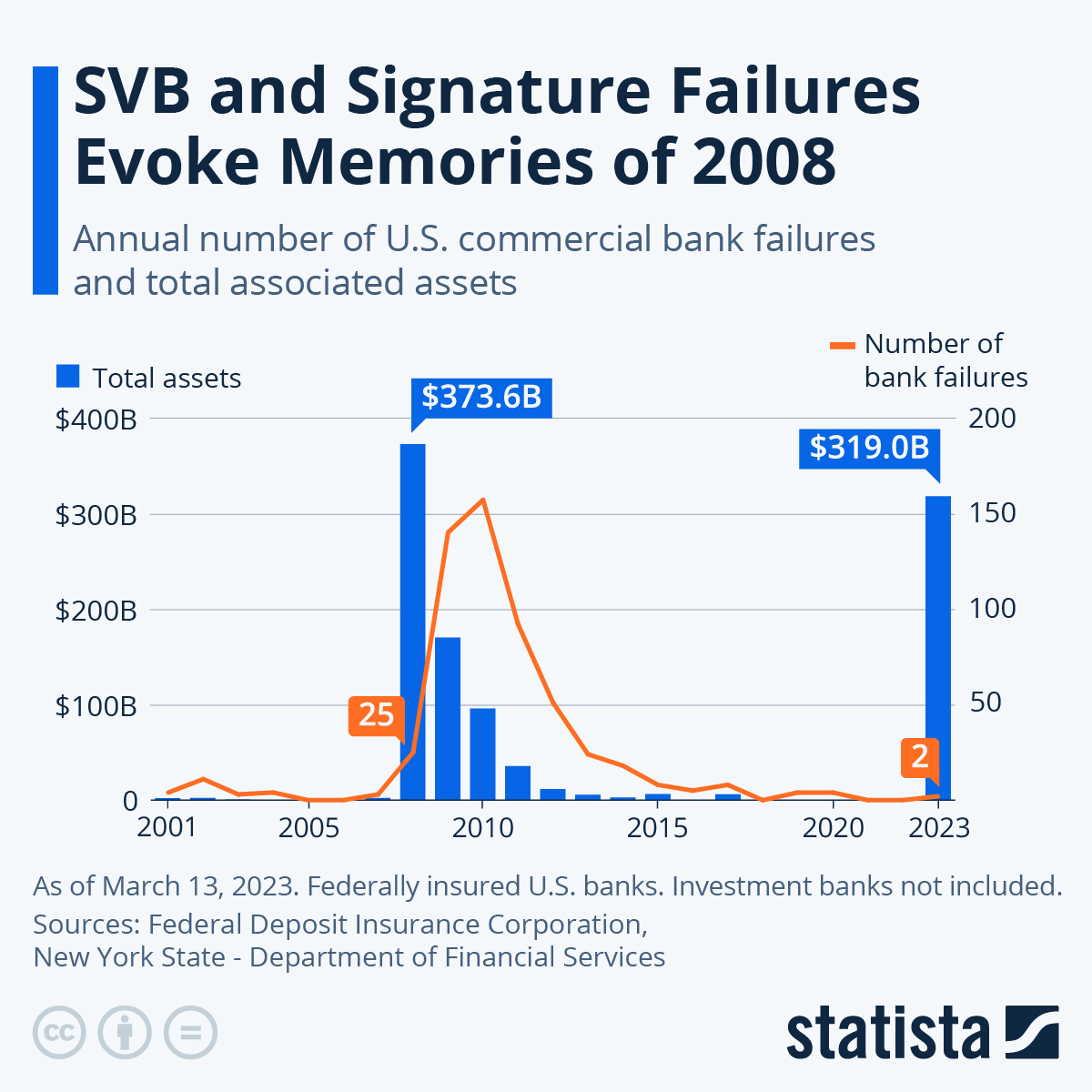

Veel techbedrijven moesten hun winstverwachtingen naar beneden bijstellen en kleine startups kregen steeds meer moeite om nieuw kapitaal aan te trekken bij beleggers. De klanten van SVB moesten interen op hun financiële reserves, waardoor de tegoeden bij de bank in de afgelopen drie kwartalen met 13% daalden. Spaarders haalden geld weg, waardoor meer regionale banken in de problemen kwamen. Ook Signature Bank viel om en werd door de FDIC overgenomen.

Nieuwe bankencrisis dreigt na omvallen van twee Amerikaanse banken (Bron: Statista)

Nieuwe financiële crisis?

Het feit dat er geen sinds de financiële crisis van 2008 geen banken van deze omvang meer zijn omgevallen, doet de vraag rijzen hoe dit heeft kunnen gebeuren en of dit een voorbode is voor meer ongelukken in de financiële sector. De snelle stijging van de rente is de belangrijkste reden waarom sommige banken nu in de problemen zijn gekomen. Daardoor zijn de obligatieportefeuilles van banken sterk in waarde gedaald.

De Amerikaanse centrale bank heeft afgelopen weekend al een nieuw noodfonds aangekondigd om banken met liquiditeitsproblemen te ondersteunen. Ook maakte ze samen met de FDIC bekend dat rekeninghouders bij Silicon Valley Bank al hun geld terugkrijgen. Een gevaarlijk precedent, omdat risicovol gedrag hiermee wordt beloond. Als Credit Suisse dreigt om te vallen, dan zal de Zwitserse centrale bank onder grote druk komen te staan om de bank en haar rekeninghouders te redden.

Vlucht naar veilige havens

De onrust op de financiële markten zorgt voor een vlucht naar veilige havens. Zo daalde de rente op kortlopende Amerikaanse staatsleningen met meer dan een procentpunt naar 4%, terwijl ook alternatieve veilige havens profiteren. Bitcoin zakte in eerste instantie op het nieuws rondom SVB, maar is per saldo ruim 10% in waarde gestegen en stond woensdag in de middag op €23.568.

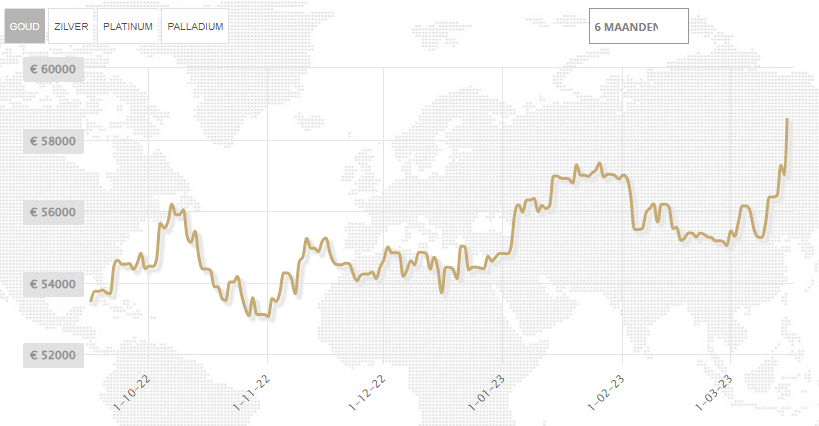

Ook de prijzen van edelmetalen schieten omhoog. De goudprijs stond woensdag 2,8% hoger op €58.574 per kilo, terwijl de zilverprijs 3% steeg en op €669 per kilo noteert. Voor zilver is dat het hoogste niveau in ruim een maand, voor goud de hoogste koers sinds april vorig jaar. De euro zakte met 1,75% weg tegenover de dollar en staat op het moment van schrijven op $1,055.

Goudprijs schiet omhoog tot hoogste niveau sinds april 2022

Dit artikel verscheen eerder op hollandgold.nl