De wereldeconomie is sinds 1971 fundamenteel veranderd. Door het loslaten van de goudwisselstandaard in 1971 kregen de Verenigde Staten alle ruimte om meer schulden te maken. Buitenlandse vorderingen waren niet langer inwisselbaar voor goud, maar uitsluitend voor dollars. Sindsdien hebben de VS een structureel tekort op de handelsbalans en is hun staatsschuld geëxplodeerd. Maar wat zijn de grotere maatschappelijke gevolgen van deze historische gebeurtenis?

Valery Giscard d’Estaing, de toenmalig Frans minister van Financiën, en de Franse econoom Jacques Rueff spraken destijds over het 'exorbitante privilege' van de Verenigde Staten. De Verenigde Staten konden bijna onbeperkt schulden maken omdat de rest van de wereld het Amerikaanse schuldpapier gebruikte als monetaire reserve. Alleen het goud zat in de weg omdat de dollarschuld vele malen groter was dan de waarde van de goudvoorraad tegen de vaste koers van $35 per troy ounce.

In dit artikel bespreken we verschillende effecten die voortvloeiden uit deze belangrijke historische gebeurtenis. In veel economische statistieken zien we namelijk een trendbreuk of omslagpunt rondom het loslaten van de goudwisselstandaard.

Handelsbalans slaat uit het lood

Toen de koppeling met goud op 5 augustus 1971 werd losgelaten, kregen de Verenigde Staten vrijwel onbeperkt de ruimte om hun tekorten verder op te laten lopen. Landen wisselden hun dollars niet langer in voor Amerikaanse producten, maar leenden deze opnieuw uit aan de Verenigde Staten of aan mondiaal opererende banken (eurodollar systeem, verderop in dit artikel uitgelegd). Dat gebeurde structureel en decennia lang, zoals onderstaande grafiek van de Amerikaanse handelsbalans laat zien.

Voor 1971 was er voor de VS nog geen perverse prikkel in het systeem om een structureel begrotingstekort te hebben. Landen konden op ieder gewenst moment hun dollarreserves omwisselen voor goud. En dat gebeurde in de jaren zestig dan ook op grote schaal, toen Europese handelspartners zich realiseerden dat de Amerikaanse overheid een onhoudbaar begrotingsbeleid voerde. Toen de Amerikaanse goudvoorraad met twee derde was gedaald besloot de VS eenzijdig het omwisselen van dollars voor goud te verbieden.

Structureel tekort op handelsbalans Verenigde Staten

Sterke toename van de Amerikaanse staatsschuld sinds 1971

Lonen blijven achter bij productiviteit

Het tekort op de handelsbalans had ook impact op de structuur van de Amerikaanse economie. Steeds meer producten werden vanaf 1971 uit het buitenland geïmporteerd, omdat dat goedkoper was dan het zelf produceren. Het gevolg daarvan was dat steeds meer productiecapaciteit naar het buitenland verplaatste, weg uit de Verenigde Staten. De industriële basis verschraalde en door globalisering kregen met name de lagere inkomensgroepen veel concurrentie uit het buitenland.

Een bijeffect van het dollarsysteem is dat Aziatische landen dollarreserves opbouwden en daarmee de waarde van hun eigen munt laag hielden. Zo bouwden ze een export gedreven economie, die tegen veel lagere kostprijs kon produceren dan de Amerikaanse economie. Door de toenemende concurrentie uit lagelonenlanden kwamen de lonen van met name Amerikaanse fabrieksarbeiders vanaf 1971 onder druk te staan. Dat terwijl de productiviteit na 1971 bleef doorstijgen zoals in de periode daarvoor.

Gemiddeld inkomen blijft sterk achter bij de productiviteitsgroei

Gemiddeld inkomen blijft sterk achter bij de productiviteitsgroei

Inkomensongelijkheid neemt toe

De hogere inkomensgroepen profiteerden juist van deze ontwikkeling. De financiële sector groeide en bedrijven maakten meer winst door hun productie over te plaatsen naar lagelonenlanden. Met het loslaten van de goudkoppeling en de scheefgroei van de handelsbalans ontstond een nieuwe dynamiek, die verdere inkomensongelijkheid en daarmee ook vermogensongelijkheid in de hand werkte.

Onderstaande grafieken laten zien dat er tot 1971 sprake was van een redelijk gelijkmatige toename in inkomens, maar dat de ongelijkheid daarna in hoog tempo is toegenomen. Dit heeft niet alleen te maken met de verplaatsing van werkgelegenheid naar het buitenland, maar ook met de geldontwaarding die heeft plaatsgevonden sinds 1971. Dat bespreken we hieronder.

Hoogste inkomsten profiteerden de afgelopen decennia het meest

Gemiddeld inkomen is na correctie voor inflatie achtergebleven bij het bbp

Structurele inflatie

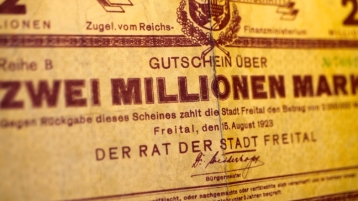

Met het loslaten van de koppeling tussen dollars en goud is ook de kredietcreatie wereldwijd explosief toegenomen. Zoals Sander Boon al schreef begonnen staatsobligaties de rol van goud over te nemen als monetaire reserve. Daardoor konden banken krediet op krediet stapelen, met als gevolg een sterke toename van de geldhoeveelheid.

Door financiële deregulering kregen banken meer ruimte om krediet te verstrekken, wat zich vertaalde naar een explosieve toename van de geldhoeveelheid. Doordat staatsleningen de rol van goud hadden overgenomen konden overheden goedkoper geld lenen en veel meer schulden maken dan in een geldsysteem waarin de geldgroei werd beperkt door goud.

De eurodollar markt nam in die tijd een grote vlucht, zoals Sander Boon eerder beschreven heeft in dit Trendlines University artikel. Banken leenden steeds meer dollars uit zonder gouddekking en transformeerden van geldverdelers naar geldvermeerderaars.

"In de jaren ’60 en ‘70 volgde offshore een enorme expansie van dollars op papier. Deze dollars hadden geen gouddekking en werden niet door de Amerikaanse centrale bank gecreëerd. Er werd in de expanderende private geldmarkt steeds meer gespeculeerd op een ontkoppeling van goud en de dollar. De London Gold Pool bracht geen redding meer en in 1971 gooiden de VS de handdoek in de ring. De markt was sterker gebleken dan samenwerkende centrale banken."

Inflatie is sterk toegenomen sinds loslaten goudkoppeling in 1971

Alle valuta verloren na 1971 een groot deel van hun waarde tegenover goud

Scheefgroei

Door deze explosieve geldgroei ontstonden nieuwe bubbels in de economie, bijvoorbeeld in aandelen, vastgoed en grondstoffen. Vermogende mensen profiteerden van deze trend, omdat ze vermogenstitels bezitten en rendement halen uit hun beleggingen. De lagere inkomens profiteerden bijna niet van deze stijging en zagen de kosten van levensonderhoud sneller toenemen dan hun inkomen.

Deze ontwikkeling voltrok zich niet alleen in de Verenigde Staten, maar ook in de hele Westerse wereld. Zo concludeerde de Rabobank begin 2018 dat het besteedbare inkomen van huishoudens in Nederland de afgelopen veertig jaar per saldo amper is toegenomen.

Vermogensongelijkheid is de laatste decennia weer sterk toegenomen

Toename fiscale en juridische experts

Als gevolg van deregulering van de financiële markten zijn er in de financiële wereld nieuwe mogelijkheden voor arbitrage ontstaan. Het bedrijfsleven en de financiële sector huurt daarom vaker fiscale en juridische expertise in om hun belastingdruk te verlagen en hun verdienmodel te optimaliseren. Een voorbeeld daarvan is de opkomst van belastingparadijzen. Bedrijven huren specifieke juridische en fiscale expertise in om daar optimaal van te profiteren.

Omdat centrale banken minder grip hebben op de financiële sector proberen overheden dat op te vangen met nieuwe regelgeving. Dit alles zorgt voor een grote aanwas van fiscaal en juridisch experts en advocaten, zoals onderstaande grafiek laat zien.

Sterke toename fiscale experts en advocaten sinds 1971

Sterke toename fiscale experts en advocaten sinds 1971

Conclusie

De loskoppeling van de goudwisselstandaard in 1971 heeft een reeks van ontwrichtende economische en maatschappelijke ontwikkelingen in gang gezet. De belangrijkste trends zijn: hogere inflatie, sterke toename van de staatsschulden, grotere inkomensongelijkheid en meer vermogensongelijkheid. Veel van de maatschappelijke en sociale problemen die we vandaag de dag kennen zijn dus mede veroorzaakt door de veranderingen in ons monetaire en financiële systeem sinds 1971. Een historisch jaar dus!