In artikel leest u een passage uit ons boek Van Goud tot Bitcoin! Hierin nemen we de fundamenten van ons geldsysteem onder de loep en tonen we aan dat centrale banken ineffectief monetair beleid voeren. Door de opkomst van het schaduwbankieren kunnen ze de geldhoeveelheid niet meer bijsturen en kunnen ze de markt niet meer van voldoende liquiditeit voorzien. En wat ze nooit zullen toegeven: Het opkopen van staatsleningen blijkt zelfs averechts te werken...

Hieronder volgt het tweede deel, het eerste deel verscheen vorige week en kunt u hier teruglezen.

Schijndaadkracht

Zolang de markt blijft geloven in de grote invloed van centrale banken, is dat eigenlijk hun enige en laatste middel dat nog enigszins effect sorteert. Een goed voorbeeld daarvan zijn de verschillende steunprogramma’s die de Fed in maart en april 2020 introduceerde in reactie op de coronacrisis. De Fed stelde in totaal 2,6 biljoen dollar beschikbaar, maar daarvan was na twee maanden nog maar 95 dollar miljard gebruikt. Dat is minder dan 4 procent. Alleen het aankondigen van nieuwe steunprogramma’s en het noemen van hoge bedragen was voldoende om de markt te overtuigen. De Fed suggereerde dus heel veel obligaties op te kopen, maar liet in feite de markt het werk doen.

QE maskeert dat centrale banken al een lange tijd geen munitie meer achter de hand hebben. Een belangrijke reden voor het falen van het beleid is dat de Fed een groot deel van de markt niet bereikt. In de VS maakt de banksector ongeveer de helft van de financiële markt uit, non-banken de andere helft. Ter vergelijking, in Europa is deze verhouding 80 procent voor de banken en 20 procent voor non-banken. De BIS stelt in haar kwartaalrapportage van september 2021 dat crises inmiddels niet meer primair voort komen uit risico’s die worden genomen in de banksector. Het zijn nu juist banken die worden geraakt door crises in deze non-bank sector:

“Hoewel banken vandaag de dag worden gezien als een bron van kracht voor het financiële stelsel, laten eerdere crises zien hoe de problemen van niet-bancaire financiële instellingen op onvoorziene manieren kunnen overslaan op banken.“

Sinds de kredietcrisis is de non-bank sector mondiaal verdubbeld, terwijl banken zijn achtergebleven. In het artikel ‘Fixing market-based finance: duct tape or deep reform?’ van Central Banking, een private denktank voor centrale banken en andere financiële instellingen, wordt de omvang van de non-bank sector beschreven:

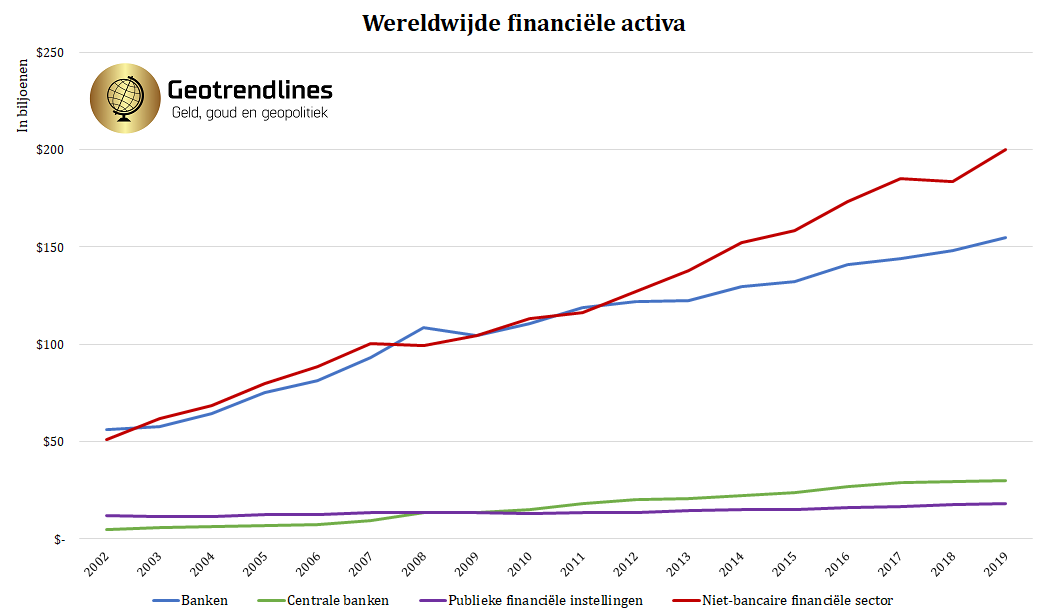

“Volgens de laatste ramingen van de Financial Stability Board (FSB), gebaseerd op gegevens van eind 2019, bedraagt de omvang van de [beleggingen] die in handen zijn van niet-banken 200,2 biljoen dollar, bijna precies de helft van de 404,1 biljoen dollar in het totale financiële stelsel. Het aandeel van de niet-banken is gestegen van 44,2 procent in 2009 tot 49,5 procent in 2019 - de niet-bancaire activa hebben in 2010 zelfs de bancaire activa ingehaald, terwijl de rest wordt aangehouden door centrale banken en andere overheidsinstellingen. Niet-banken die vatbaar zijn voor runs zijn goed voor 57,1 biljoen dollar in 2019, de meeste van hen (worden) licht gereguleerd.”

In de grafiek hieronder is goed te zien dat schaduwbankieren sneller is gegroeid dan het reguliere bankieren sinds de kredietcrisis. Wat ook duidelijk zichtbaar is, is dat centrale banken met hun toegenomen balansen nog steeds schril afsteken bij de omvang van die van banken en schaduwbanken. Het steeds weer inzoomen op de ‘enorm’ in omvang toekomen balanstotaal van centrale banken heeft misschien een dramatisch effect, maar in verhouding met de uitstaande mondiale beleggingen stelt het niet veel voor. Centrale banken zijn dan ook niet meer centraal en almachtig.

Ontwikkeling van wereldwijde financiële activa

Het vertrouwen van de markt in de effectiviteit van centrale banken is echter cruciaal. Zowel overheden, bedrijven als consumenten hebben torenhoge schulden en moeten deze aflossen of kunnen doorrollen. Mike Howell van CrossBorder Capital becijferde dat de mondiale schuldenlast een gemiddelde looptijd heeft van vijf jaar. Dat betekent dat er jaarlijks tot 80 biljoen dollar (dat is 80.000 miljard dollar!) moet worden geherfinancierd, alleen maar om bestaande schulden te kunnen doorrollen. De liquiditeit in de repomarkt mag dus niet opdrogen. Dit betreft marktliquiditeit, waar centrale banken maar beperkt in kunnen voorzien.

QE werkt averechts

Toch blijven centrale banken en de financiële mainstream media de suggestie wekken dat het monetaire beleid werkt. Dit is gevaarlijk. Er is een beursklimaat gecreëerd dat volledig rust op het vertrouwen dat het monetaire beleid succesvol is en zal blijven. De perceptie van de markt is dat centrale banken altijd een reddende hand zullen en kunnen uitsteken als markten in paniek raken en in problemen komen. Op basis van deze inschatting durven hedgefondsen, beleggers en bedrijven steeds grotere risico’s te nemen. Dit heeft ertoe geleid dat er in verschillende marktsegmenten al sprake is van bubbelvorming. De markt voor risicovolle bedrijfsleningen en private equity is in de VS sinds na de crisis van 2020 zelfs met 10 procent gestegen tot 11 dollar biljoen. Centrale banken mogen nu dus geen fouten meer maken. En hier wordt het heel ongemakkelijk.

Er beginnen barsten te ontstaan in het beeld van de almacht van centrale banken. Niet alleen bij marktpartijen, maar ook bij centrale banken zelf. Recent eigen onderzoek van Fed, ‘What Drives U.S. Treasury Re-use?’, komt tot een problematische conclusie. QE is een noodgreep die niet het gewenste effect oplevert. Integendeel, het blijkt zelfs averechts te werken...

Meer weten? Lees verder in ons boek Van goud tot Bitcoin!

Klik hier om het boek te bestellen

Van Goud tot Bitcoin!