In het Insider artikel ‘Hoe nu verder’ beschreef ik drie scenario’s die kunnen volgen uit de huidige mondiale financiële en economische problemen. Bij één van die scenario’s is sprake van een serieuze vlucht naar goud. Daarbij kan goud op een aantal manieren weer een rol krijgen in het monetaire systeem. In een aantal artikelen zal ik hier dieper op in gaan, omdat het grote gevolgen heeft voor onze samenleving en economie.

Wat we in ieder geval kunnen vaststellen is dat centrale banken ook in de huidige crisis er weer voor hebben gekozen de prijzen van financiële activa te ondersteunen. Daarmee gaan ze duidelijk voor het eerste scenario dat ik in het betreffende Insider artikel beschreef. Het is een weg die snel kan leiden naar het scenario waarin goud weer een monetaire rol krijgt. Dat kan sneller gaan dan velen nu beseffen. Zijn we daarmee in de eindfase gekomen van dit monetaire systeem?

Kapitaalerosie

Een belangrijk onderdeel van de huidige strategie van centrale banken is door interventies de markt voor staatsleningen te stabiliseren. Dat doen ze door staatsobligaties op te kopen over de gehele rentecurve. De volgende stap is een renteplafond van bijvoorbeeld 2% hanteren. De Fed voerde deze strategie van 'yield curve control' uit na de Tweede Wereldoorlog om de financiering van de overheid veilig te stellen.

De Japanse centrale bank is daar in 2016 ook mee begonnen, met als gevolg een explosieve toename van haar balanstotaal. De gedachte achter deze interventies is dat de markt voor staatsleningen stabiel moet blijven en de rente laag. Pas dan komt het vertrouwen in financiële markten terug en durft men weer risico's te nemen.

Net als na de crisis van 2008 is er de hoop dat de reële economie een opleving van de financiële markten zal volgen. Centrale banken hebben er al op gezinspeeld dat ze in ieder geval een hogere prijsinflatie zullen accepteren dan in het verleden. Gekoppeld aan de lage rentevergoeding op staatsleningen betekent dat een negatieve reële rente.

Kapitaal op zoek naar veiligheid

In deze situatie staat het aanhouden van staatsleningen borg voor kapitaalerosie. En als kapitaal erodeert, wordt behoud van kapitaal belangrijker dan rendement op kapitaal. Zowel spaarders als beleggers zullen dan ook zoeken naar alternatieven voor de staatslening. Dit heeft hen in het verleden al naar verschillende investeringen geleid, van Zuid-Amerikaanse landbouwgrond tot Zwitserse franc.

Telkens als de kapitaalvlucht in een bepaalde richting goed op gang kwam, staken de autoriteiten daar echter een stokje voor. Met kapitaalcontroles kunnen overheden en centrale banken een kapitaalvlucht blokkeren, terwijl een vlucht in een zekere valuta geremd kan worden door devaluaties of negatieve rente. Dat laatste gebeurde een paar jaar geleden bijvoorbeeld met de Zwitserse franc. Ook de jacht op spaargeld in belastingparadijzen is de laatste jaren flink opgevoerd.

De afgelopen tien jaar zochten beleggers rendement in de markt voor bedrijfsleningen. In de periode tot 2007 was dat de huizenmarkt. Deze twee bubbels zijn doorgeprikt. Wanneer de lucht uit deze bubbels gelopen is zal een groot deel van het geld misschien zijn weg vinden in aandelen en mogelijk ook in vastgoed. Ook klimaat-gerelateerde beleggingen zouden bij een herstel van de economie mogelijk kunnen profiteren van het stimulerende beleid van overheden. Het is echter de vraag of deze nieuwe bubbels met vertrouwen tegemoet zullen worden gezien.

Goud als oplossing

Door financiële repressie en de onhoudbaarheid van seriële bubbels gaan de vluchthavens voor spaarders en beleggers dus stuk voor stuk dicht. Voor beleggers die geen heil meer zien in een volgende bubbel of zich willen verzekeren tegen inzakken van die bubbel zijn er alternatieven. Een vluchthaven die steeds meer wordt overwogen is goud. Niet alleen goud in exchange traded funds (ETF's) is een populaire belegging, ook fysieke munten en baren zijn sinds de coronacrisis niet aan te slepen. Maar wat maakt goud precies zo aantrekkelijk?

Goud is een onpartijdige waardeopslag. Er zijn al veel particulieren en andere marktparticipanten die goud hebben weten te vinden. Ook centrale banken zijn vanaf 2009 weer als netto kopers op de markt verschenen. Dat is niet zo vreemd, want niet alleen is goud in tijden van negatieve reële rente een goede belegging. Mochten er weer financiële ongelukken optreden, dan is het ook de beste kapitaalverzekering die er is. Het is namelijk bij uitstek geschikt om te zorgen voor een herkapitalisatie door revaluatie.

Onze eigen DNB stelt dat als het op schulden gebaseerde financiële systeem implodeert, er een herkapitalisatie moet plaatsvinden. Alleen goud kan dan een onderpand zijn voor een opnieuw bloeiende economie. Door goud te herwaarderen kunnen centrale banken hun balans namelijk herkapitaliseren. Balansen die door de vele monetaire interventies en het opkopen van slechte leningen niet alleen zijn opgeblazen, maar ook sterk aan kwaliteit hebben ingeboet.

Voordat we de drie goud-scenario’s schetsen volgen nu eerst de drie formidabele krachten die een terugkeer van goud tegengaan: de Amerikaanse overheid en haar centrale bank, modern geschoolde economen en de meeste politieke partijen en stromingen.

America First

De Amerikanen zijn sinds de ontkoppeling van goud en de dollar mordicus tegen een terugkeer van monetair goud. Ze hebben er dan ook alles aan gedaan om goud uit het systeem te krijgen en te houden. Europa, met name Frankrijk, trachtte door herintroductie van de monetaire rol van goud onder dit dollarsysteem uit te komen. De Amerikanen gebruikten alle hen ter beschikking staande politieke en economische middelen om deze herintroductie door de Europeanen te blokkeren.[1]

Als Europa de leidende rol op zich zou nemen bij de remonetisering van goud, dan zou de macht van de VS verschuiven naar het Oude Continent, zo waarschuwden diverse Amerikaanse beleidsmakers achter de schermen. Een hernieuwde rol voor goud als monetair metaal zou de rol van de dollar en daarmee de geopolitieke macht van de VS ondermijnen.

In 1999 plaatste de nieuw gevormde ECB goud terug in een monetaire rol. In dat jaar werd in het zogenaamde Akkoord van Washington besloten dat goud niet meer zou worden uitgeleend of geswapt met andere partijen. Daarmee zegden ze de steun aan de papieren goudmarkt op. Verder werd zwart op wit gesteld dat goud een belangrijke monetaire reserve was en zou blijven.

Het is niet verwonderlijk dat de Amerikanen dit akkoord niet ondertekenden. Zolang de dollar wereldwijd de reservemunt is en de Amerikaanse staatslening monetaire reserve en veilig onderpand voor financiële transacties is, zullen zij goud geen enkele rol van betekenis meer laten spelen.

Keynes

De tweede tegenkracht bestaat uit modern geschoolde economen: (neo-)Keynesianen en monetaristen. Zij zijn om verschillende redenen tegen het gebruik van goud als monetair metaal. Dat begon in de jaren dertig van de vorige eeuw. Toen won in economische academische kringen het 'Keynesianisme' snel aan populariteit.

Volgens deze theorie, vernoemd naar de bekende Britse econoom John Maynard Keynes, speelde niet overkreditering maar wegvallende vraag de economieën parten. Volgens Keynes was het de taak van overheden om vraaguitval in de economie op te vangen met overheidsinvesteringen. Door deze anti-cyclische interventie zou de economie uiteindelijk vanzelf weer autonoom gaan groeien.

Deze economische theorie sloot erg goed aan bij de wens van politici om te interveniëren in de maatschappelijke verhoudingen. Keynesianen vinden dat overheden in tijden van economische recessie de economie moeten stimuleren door zich in de schulden te steken. Goud maakt dit onmogelijk.

T.I.N.A.

Monetaristen zijn om een andere reden geen voorstander van een terugkeer van goud. Zij pleiten weliswaar voor minder overheidsingrijpen, maar vinden dat centrale banken de rente en geldhoeveelheid via gericht monetair beleid op elkaar af moeten stemmen. Goud past volgens hen niet in het instrumentarium van centrale banken.[2] Voor mainstream economen geldt in ieder geval dat de ordening zoals we die kennen de leidraad is, There Is No Alternative!

Mainstream economen vinden overigens ook dat geld geïnvesteerd in edelmetaal wordt onttrokken aan de economie. Dit onttrokken geld kan niet worden gebruikt voor investeringen en zorgt dus voor een verder stagnerende economie.

Daar kunnen we twee dingen over zeggen. Ten eerste is de vlucht in goud voor een groot deel te danken aan het feit dat beleggen in staatsobligaties steeds onaantrekkelijker wordt door de lage rentevergoeding en het inflatierisico. Ten tweede koopt men goud omdat er steeds minder investeringsmogelijkheden zijn en cash door de constante interventies van centrale banken en overheden een onbetrouwbaar spaarmiddel is geworden. Het is een werkelijkheid die economen niet hebben voorzien en waar ze ook geen antwoord op hebben.[3]

‘We are all Keynesians now’

Een derde factor die goud zou kunnen tegenhouden is nu nog niet aan de horizon te zien, maar we moeten er wel degelijk rekening mee houden: politieke onderdrukking. De politiek heeft enorm geprofiteerd van de kredietcreatie die mogelijk werd door afscheid te nemen van de goudstandaard. In het jaar dat de rol van monetair goud definitief was uitgespeeld schijnt de Amerikaanse President Richard Nixon te hebben gezegd ‘We are all Keynesians now!’.

De staatslening werd het nieuwe anker van het monetaire systeem. Sindsdien is elke Westerse democratie haar verzorgingsstaat gaan uitbreiden. Door het uitblijven van het corrigerende mechanisme van goud kregen landen te maken met scheve handels- en betalingsbalansen en permanente begrotingstekorten. Het financiële systeem dat deze begrotingstekorten financierde werd zo veel groter dan de reële economie. De politiek zal geen afstand willen nemen van de mogelijkheden die gemakkelijk krediet hen biedt.

Goud vertegenwoordigt discipline

De kans dat overheden over zullen gaan tot het nationaliseren van 'strategisch belangrijke' bedrijven als die dreigen om te vallen is groot. Denk aan bijvoorbeeld ABN-Amro na 2008. En in de huidige crisis is al besloten staatssteun te verlenen aan bijvoorbeeld KLM. Hoeveel bedrijven zullen volgen als de economie verder stagneert? Hoe ver zal de werkloosheid toenemen? En hoe lang zal deze situatie voortduren?

Onzekerheid en slechte economische vooruitzichten kunnen snel leiden tot sociale onrust. Er zal dan een neiging bij politici ontstaan om meer te interveniëren in de economie en zo bepalen wie de winnaars en verliezers zullen zijn. Dit kan leiden tot meer onrust en een verdere inperking van individuele vrijheden.

Maar ook tot een verbanning van goud naar de zijlijn. Een sterk sturende overheid kan namelijk niet worden gecombineerd met goudbezit, omdat het mensen een uitweg biedt tegen overheidsdwang. Goudbezit geeft mensen een mate van financiële en economische onafhankelijkheid die politiek gezien in sterk collectivistische samenlevingen niet kan worden getolereerd.

Aanwijzingen van herwaardering

Hoewel deze drie factoren niet moeten worden onderschat, lijkt het economisch gezien onvermijdelijk dat goud terugkeert als kernkapitaal. Daar zijn ook al concrete aanwijzingen voor. Zowel de markt als specifieke overheidsinstanties lijken zich voor te bereiden op een herwaardering van goud, wat een verandering betekent voor zowel de prijs als de rol van het edelmetaal.

De markt heeft goud al meer dan vijftien jaar in het vizier. Van een bodemprijs van $256 per troy ounce in 2001 steeg de goudprijs dit jaar naar $1.720. In euro's steeg de goudprijs zelfs tot recordhoogte. Maar de vlucht in goud is niet alleen te zien aan de prijs, ook het aanbod van nieuwe goudgerelateerde producten is sterk toegenomen. Denk bijvoorbeeld aan goudtrackers (aandelen die de prijs van goud volgen) of aan goudspaarproducten via het internet.

Papieren goudprijs

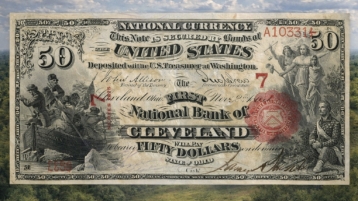

Veel van deze initiatieven spelen nog altijd het spel van de papieren goudprijs. Als het belegde geld daadwerkelijk in fysieke vraag was omgezet, dan was de prijs beduidend hoger geweest. Goudbeleggingen die op papieren claims zijn gebaseerd dempen namelijk de vraag naar het fysieke metaal. De laatste tien jaar is de vraag naar juwelen in de Westerse wereld gedaald ten opzichte van de vraag naar goudbaren en gouden munten. Dit is een teken dat beleggers en spaarders het edelmetaal in toenemende mate zijn gaan zien als een alternatief voor valuta en staatsleningen.

Het is voor spaarders en beleggers interessant dat zowel de EU als de ECB al langere tijd klaar zijn voor een herwaardering van goud. In 1999 gaf de ECB aan dat goud een belangrijk monetair instrument is en blijft. Het edelmetaal werd met de invoering van de euro in de gehele muntunie vrijgesteld van btw. Goud wordt in Europa dus niet beschouwd als grondstof of consumptiegoed, maar als financieel instrument.

Zoals gezegd zijn centrale banken sinds 2009 wereldwijd weer als netto kopers op de goudmarkt verschenen. Met name buiten Europa en de VS wordt het aangeschaft om de kwaliteit van de balans te versterken. Het is een teken dat de monetaire panelen zijn gaan schuiven. En als de toezichthouders en beleidsmakers van het papieren geldsysteem in goud gaan, dan is het tijd om goed op te letten.

De wal keert het schip

Als de officiële sector geen actie onderneemt, dan volgt waarschijnlijk een spontane marktrevaluatie van goud. Ontmoedigen of verbieden in goud te sparen is symptoombestrijding en zal waarschijnlijk niet werken. Politici en bankiers moeten de zaken in de economie weer op orde krijgen, waardoor het voor ondernemers weer interessant wordt te investeren.

Geld gestoken in goud zal dan snel zijn weg weer weten te vinden naar ondernemers, die het kapitaal productief kunnen aanwenden. Doen zij dat niet, dan markeert de daarop volgende vlucht naar goud een omslag in het denken van spaarders. Spaarders die goud kopen geven aan dat zij niet meer bereid zijn banken en overheden van kapitaal te voorzien. Ze steken hun vermogen dan liever in het neutrale fysieke goud.

Goud geeft het geld niet uit aan verkeerde investeringen en mooie dingen met de belofte het in de toekomst te retourneren. Goud is bezit. Economen en politici houden hier niet van, omdat ze dan niet meer over het kapitaal van burgers kunnen beschikken. Maar daar is spaargeld in beginsel natuurlijk ook helemaal niet voor bedoeld.

In het volgende deel beschrijf ik de toekomstige scenario's voor herintroductie van monetair goud.

Voetnoten

[1] Via het Amerikaanse Office of the Historian, het instituut dat oude documenten van het ministerie van Buitenlandse Zaken beheert en onderzoekt, zijn documenten opvraagbaar waaruit ontegenzeglijk blijkt dat de Amerikanen tussen 1968 en 1979 zeer anti-goud waren. Het was de periode waarin is besloten dat goud werd gedemonetiseerd.

[2] Er zijn ook economen die goud juist omarmen vanwege haar disciplinerende karakter. Deze economen omarmen vrije marktwerking en zijn doorgaans aanhangers van de Oostenrijkse School. Zij benadrukken dat de groei van welvaart ligt besloten in de stabiele en stijgende koopkracht van de munt. En niet in de groei van de geldhoeveelheid en inflatie. Door vrije marktwerking plukt iedereen in het economisch verkeer de vruchten van arbeid. Het welvaartsniveau gaat omhoog omdat de productiviteit sneller stijgt dan de geldhoeveelheid. Dat resulteert in een hogere koopkracht van de munt.

[3] Geld dat is gestoken in goud als spaarvehikel onttrekt overigens helemaal geen geld aan de economie. Het geld wordt overgeschreven naar degene die het goud verkoopt, die met de opbrengst vervolgens weer investeert of consumeert.