De Europese Centrale Bank heeft vorig jaar ruim €1,6 miljard uit haar reserves moeten halen om het jaar zonder verliezen af te kunnen sluiten. De centrale bank moest fors afschrijven op de waarde van alle staatsobligaties op haar balans, omdat die door de rentestijging minder waard zijn geworden. Ook betaalde de centrale bank veel meer rente over bankreserves, een bijkomstigheid van het monetaire beleid. Maar hoe is dat verlies precies ontstaan? En wat betekent dit voor de kredietwaardigheid van de ECB?

Deze cijfers komen uit de jaarrekening die de ECB eind februari presenteerde. Deze resultaten kwamen niet als een verrassing, want eerder waarschuwden ook de centrale banken van Nederland, Duitsland en België al voor financiële tegenvallers als gevolg van de stijgende rente. Daardoor zijn de rente-inkomsten gedaald, terwijl de rentelasten tegelijkertijd juist hoger zijn geworden. Zoals onderstaande grafiek laat zien was er een overdracht uit de reserves voor nodig om deze verliezen van de ECB te compenseren.

De ECB haalde ruim €1,6 miljard uit haar reserves om verliezen op te vangen (Bron: ECB)

Opkoopprogramma

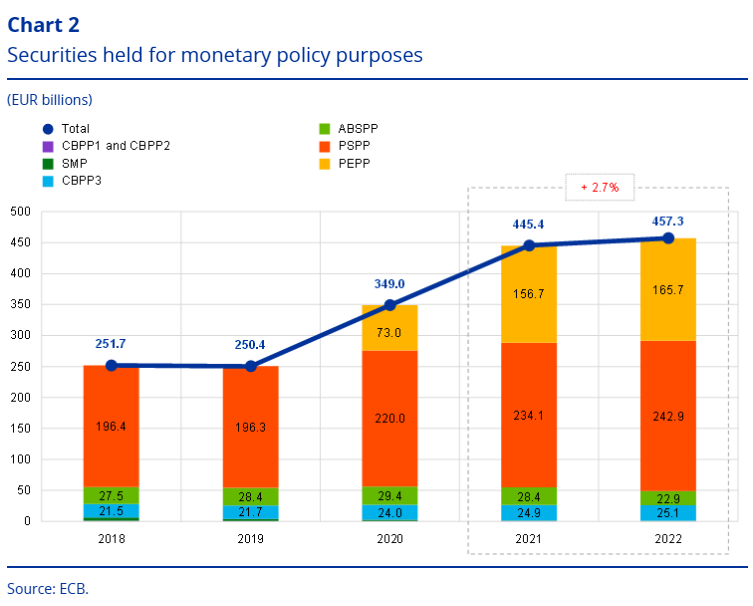

Afgelopen jaren heeft de ECB haar balans fors uitgebreid met het opkopen van obligaties. In het voorjaar van 2020 kondigde de centrale bank het Pandemic Emergency Purchase Programme (PEPP) aan om de financiële markten te ondersteunen tijdens de coronacrisis. Samen met het lopende Public Sector Purchase Programma (PSPP) groeide de balans van de ECB zelf tot bijna €700 miljard. Voor de duidelijkheid, de balans van het eurosysteem - alle centrale banken in de muntunie samen - is met ongeveer €8 biljoen nog veel groter.

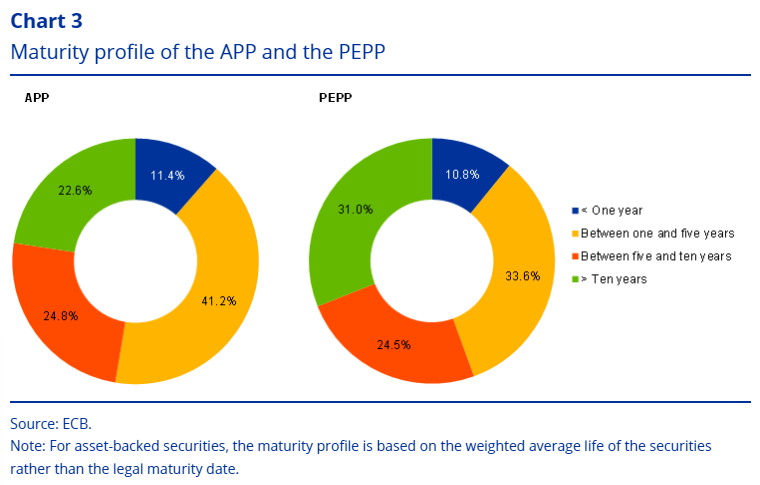

De ECB kocht afgelopen jaren dus veel staatsobligaties tegen steeds lagere rentes. Sinds de coronapandemie in veel gevallen zelfs tegen negatieve rente. Veel van deze obligaties op de balans van de centrale bank hebben looptijden van enkele jaren tot zelfs meer dan tien jaar. Dat betekent dat een groot deel van de obligaties op de balans relatief weinig rente oplevert.

ECB heeft laatste jaren veel obligaties opgekocht (Bron: ECB)

ECB kocht obligaties met overwegend lange looptijden (Bron: ECB)

Renteverhoging

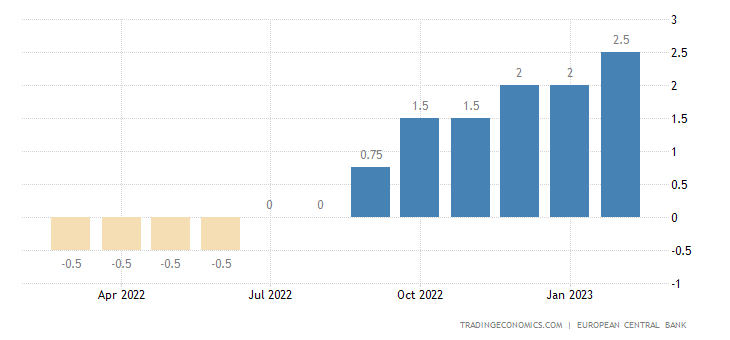

Tegenover deze obligaties die de ECB op haar balans heeft gezet staan ook verplichtingen, namelijk bankreserves die commerciële banken hebben gekregen in ruil voor deze obligaties. Tijdens de coronapandemie hanteerde de ECB voor deze reserves nog een depositorente van -0,5%, wat betekende dat commerciële banken rente aan de centrale bank moesten betalen over deze reserves. Daardoor was het opkoopprogramma voor de centrale bank de laatste jaren zelfs winstgevend.

Die situatie werd vanaf de zomer van 2022 volledig omgedraaid. In juli verhoogde de ECB de rente om de torenhoge inflatie af te remmen. De rente ging met 50 basispunten omhoog, om twee maanden later met nog eens 75 basispunten te stijgen. Daarna volgden nog meer grote rentesprongen, waardoor de depositorente inmiddels op +2,5% rente staat. Dat betekent dat de centrale bank nu veel meer rente betaalt over deze reserves.

Depositorente ECB is sinds juli 2022 fors gestegen (Bron: Trading Economics)

Deze mismatch van lagere rente-inkomsten en hogere rentelasten zal op termijn kleiner worden, omdat de centrale bank de afgeloste staatsobligaties tegen een hogere rente weer kan doorrollen. Maar dit jaar boekte de ECB dus een groot verlies, waardoor ze uit haar reserves moest putten om het verlies boekhoudkundig weg te poetsen.

Waardedaling

Zoals de eerste grafiek laat zien is het verlies over 2022 vooral het gevolg van afschrijvingen op de obligatieportefeuille. Door de snelle stijging van de rente betalen overheden nu veel meer om te lenen op de kapitaalmarkt. Nieuwe obligaties geven een veel hogere rente dan die van twee jaar geleden, waardoor die oude obligaties veel minder interessant zijn geworden. Zo betaalt Duitsland nu 2,66% om voor tien jaar te lenen, terwijl dat eind 2021 nog -0,2% was.

Een stijgende rente betekent dat de marktwaarde van deze obligaties daalt. Over 2022 komt dat neer op een afschrijving van €1,84 miljard, zoals onderstaande grafiek laat zien. Het grootste deel daarvan komt voor rekening van obligaties van eurolanden, een kleiner deel van obligaties die in vreemde valuta genoteerd staan. Deze afschrijvingen zijn slechts boekhoudkundige verliezen, omdat ze pas gerealiseerd worden als de centrale bank de obligaties voortijdig moet verkopen. Als de ECB ze op haar balans laat staan, dan krijgt ze aan het einde van de looptijd de volledige inleg weer terug en is er dus geen verlies.

ECB heeft veel moeten afschrijven op haar obligatieportefeuille (Bron: ECB)

Wat zijn de gevolgen als de ECB verlies lijdt?

Centrale banken hebben in het financiële systeem een andere functie dan commerciële banken. Waar een commerciële bank op winst georiënteerd is kan een centrale bank gedurende een langere periode met verlies of zelfs met een negatief eigen vermogen blijven functioneren. Dat komt omdat een centrale bank, in tegenstelling tot commerciële banken, geen direct opeisbare tegoeden heeft. Ook kan een centrale bank spreekwoordelijk 'geld bijdrukken' om aan alle verplichtingen in de eigen valuta te voldoen.

In de regel bouwen centrale banken buffers op in de jaren dat ze winst maken, zodat ze die kunnen aanspreken wanneer er een verlies is. Houden de verliezen langer aan en overschrijden die de financiële buffers, dan moet een centrale bank nieuw kapitaal aantrekken. De centrale bank moet dan een beroep doen op overheden voor een kapitaalinjectie. In een tijd met stijgende rentes en torenhoge staatsschulden kan dat ook de overheidsfinanciën onder druk zetten.

Een alternatieve route die centrale banken banken kunnen volgen is een opwaardering van de goudvoorraad, bijvoorbeeld door op grote schaal goud op te kopen en de goudprijs op te drijven. De waardestijging van de goudvoorraad kan in dat geval compenseren voor het waardeverlies op bijvoorbeeld staatsleningen.

Dit artikel verscheen eerder op hollandgold.nl