De vraag naar goud is in het eerste kwartaal van dit jaar licht gedaald ten opzichte van het vorige kwartaal. Centrale banken blijven in recordtempo goud kopen, zowel in opkomende als ontwikkelde economieën. Maar door tegenvallende vraag naar sieraden in India en een matige belangstelling voor goud-ETF's viel de totale vraag naar goud wat lager uit. Dat blijkt uit nieuwe cijfers uit het kwartaalrapport van de World Gold Council.

Vergelijken we de cijfers van de goudmarkt met die van vorig jaar, dan zien we dat er per saldo nog steeds veel vraag is naar het edelmetaal. Centrale banken schroefden hun goudaankopen verder op, terwijl de vraag naar munten en baren voor het eerst sinds 2013 weer drie kwartalen op rij boven de 300 ton uitkwam. In dit artikel zetten we de belangrijkste cijfers uit het rapport op een rij.

Gouden munten en baren

In het eerste kwartaal van dit jaar kochten spaarders en beleggers wereldwijd opnieuw veel goudbaren en gouden munten. Met in totaal 302,4 ton lag het volume in het eerste kwartaal van dit jaar 14% hoger dan het gemiddelde per kwartaal over de afgelopen vijf jaar. In combinatie met de relatief hoge gemiddelde goudprijs in het eerste kwartaal ($1.890 per troy ounce) was dat goed voor een waarde van $18,4 miljard.

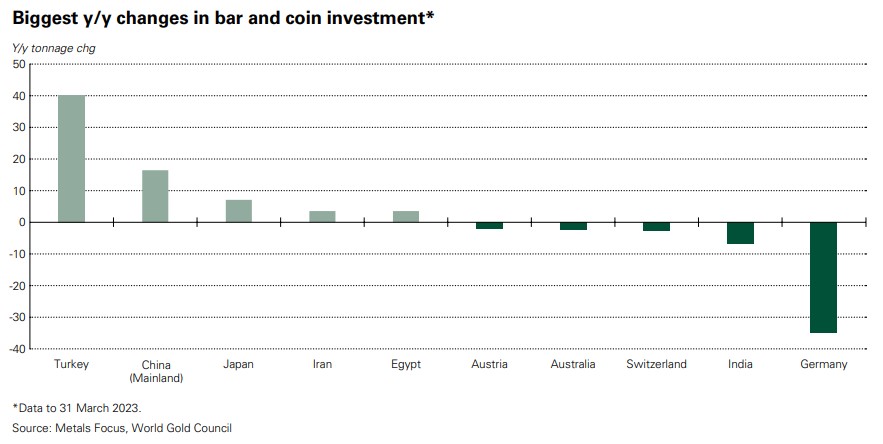

Door de hoge inflatie en een bankencrisis was er ook in het eerste kwartaal veel vraag naar beleggingsgoud, maar opvallend genoeg kwam dat vooral voor rekening van Turkije, China en Japan, waar consumenten meer munten en baren kochten dan een jaar geleden. In China steeg de vraag in het eerste kwartaal zelfs met 34% ten opzichte van een jaar geleden.

Vergeleken met een jaar eerder zagen we de grootste terugval in Duitsland, waar begin vorig jaar nog een run op beleggingsgoud ontstond na de Russische invasie in Oekraïne. De bankencrisis lijkt Duitse spaarders vooralsnog minder zorgen te baren, maar dat zou later dit jaar nog wel kunnen veranderen als meer banken in de problemen komen.

Vooral in Turkije en China nam de vraag naar munten en baren toe (Bron: World Gold Council)

ETF's minder populair

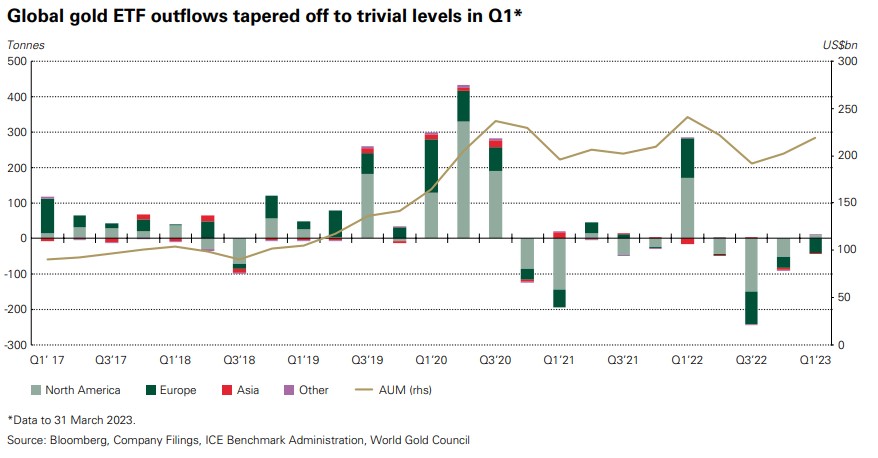

Opvallend is dat goud-ETF's een heel ander patroon laten zien. Terwijl de vraag naar fysieke munten en baren de laatste drie kwartalen op een relatief hoog niveau stabiliseert deden beleggers hun posities in goud-ETF's de afgelopen vier kwartalen van de hand. In het eerste kwartaal zagen Europese goud-ETF's hun voorraden met nog eens 40 ton dalen.

In de VS was er wel een kleine instroom bij goud-ETF's zichtbaar, wat mogelijk te verklaren is door de bankencrisis. Die speelt zich tot op heden meer af in de VS dan in Europa. Vergelijken met het begin van de coronacrisis in 2020 is de belangstelling voor goud-ETF's de laatste kwartalen aanzienlijk minder groot, zoals onderstaande grafiek laat zien. Ook de gestegen goudprijs lijkt weinig effect te hebben op de vraag.

Goud-ETF's lijken aan populariteit te verliezen (Bron: World Gold Council)

Centrale banken

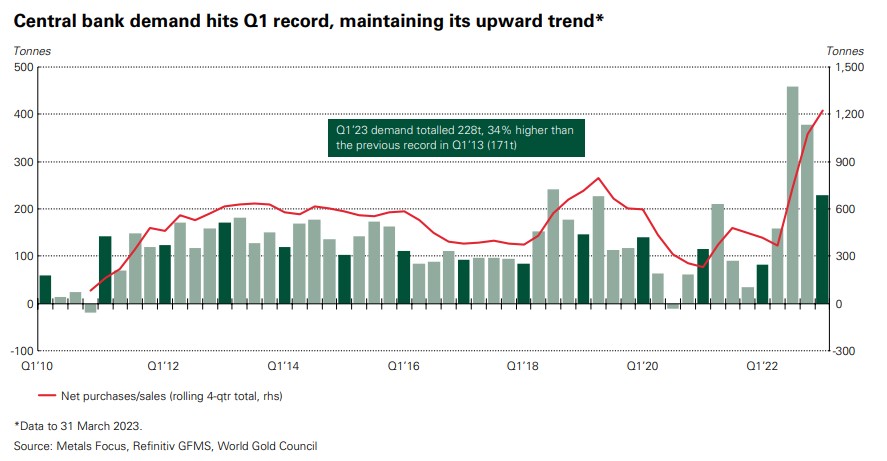

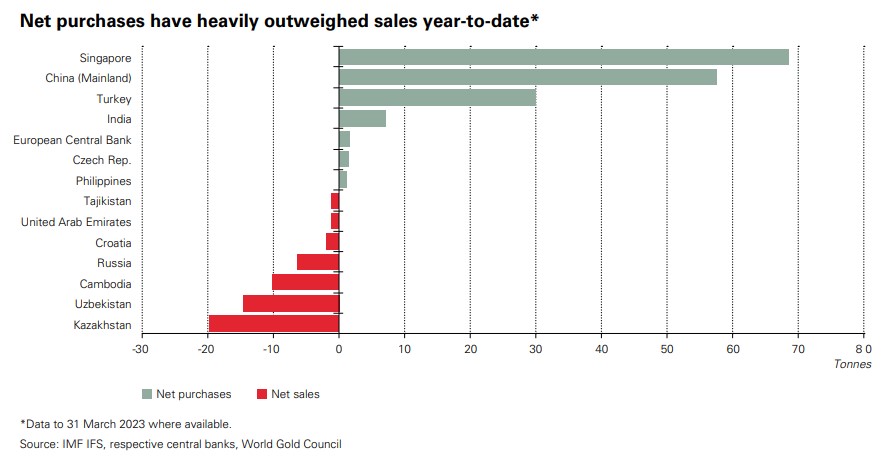

Centrale banken kochten in het eerste kwartaal netto 228 ton goud, wat betekent dat ze het recordtempo van goudaankopen van vorig jaar vasthouden. Opvallend was dat centrale banken van zowel opkomende als ontwikkelde economieën edelmetaal aan hun reserves toevoegden.

De grootste kopers in het eerste kwartaal waren Singapore (+69 ton) en China (+58 ton), maar ook Turkije kocht veel goud (+30 ton). Ook India, Tsjechië en de Filipijnen voegden dit jaar al enkele tonnen goud aan hun voorraden toe.

Goudaankopen centrale banken blijven in hogere versnelling (Bron: World Gold Council)

Vooral Singapore en China kochten dit jaar al veel goud (Bron: World Gold Council)

Sieraden

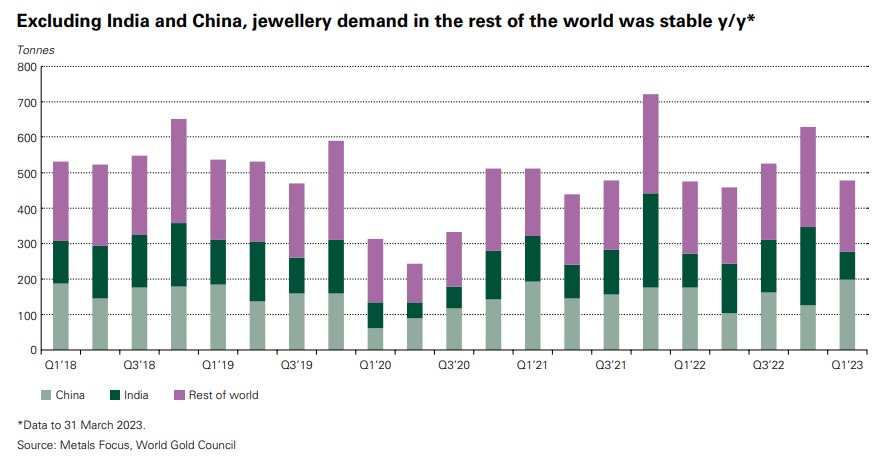

Bijna de helft van de totale wereldwijde vraag naar goud komt voor rekening van sieraden, een markt die al decennia lang gedomineerd wordt door India en China. In deze landen ziet men gouden sieraden niet alleen als decoratie en luxegoed, maar ook als een vorm van spaargeld.

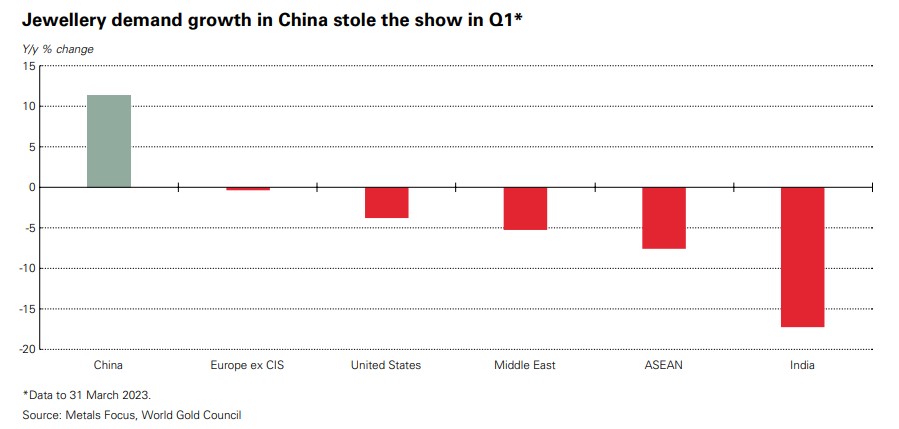

Tijdens de coronapandemie zakte deze markt door lockdowns in, maar is nu grotendeels weer hersteld. In het eerste kwartaal werden er in China veel meer sieraden verkocht, in India juist veel minder. Per saldo was er in dit marktsegment sprake van een lichte daling.

Markt voor sieraden stabiliseert (Bron: World Gold Council)

Meer sieraden verkocht in China, minder in India (Bron: World Gold Council)

Goudmijnen

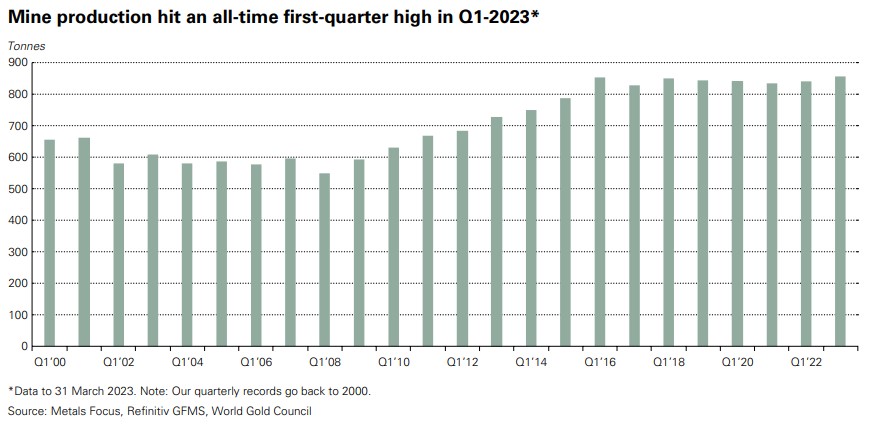

Het aanbod van goud steeg in het eerste kwartaal van dit jaar licht door een 2% stijging van de goudmijnproductie en door een 5% toename van het aanbod van sloopgoud. Wereldwijd haalden goudmijnen in de eerste drie maanden van dit jaar een recordhoeveelheid van 856 ton goud uit de grond.

Zoals onderstaande grafiek laat zien lijkt de rek er bij de goudmijnproductie wel uit te zijn. Ondanks de relatief hoge goudprijs en aantrekkelijke winstmarges van de laatste jaren slagen goudmijnen er nauwelijks in de productie verder te verhogen. In sommige landen weet men de productie nog verder op te schroeven, maar vaak wordt dat teniet gedaan door productiedalingen in andere landen.

In 2022 kwamen de gemiddelde productiekosten van goudmijnen uit op $1.276 per troy ounce, een stijging van 18% ten opzichte van het jaar daarvoor en 14% meer dan het vorige record uit 2012. Dat komt deels door gestegen energiekosten en personeelskosten, maar ook deels doordat mijnen door de hoge goudprijs meer laagwaardige goudreserves aanboren.

Productie goudmijnen naar recordhoogte in eerste kwartaal 2023 (Bron: World Gold Council)

Vooruitblik goudmarkt

Volgens de World Gold Council zal de vraag naar goud de rest van dit jaar sterk blijven, vooral uit de hoek van centrale banken en particuliere beleggers. Beleggers die vaker de voorkeur geven aan fysieke munten en baren boven ETF's.

In Europa is de vraag naar goud nu minder sterk dan vorig jaar, omdat de energiecrisis over het hoogtepunt heen lijkt en de oorlog in Oekraïne minder als een bedreiging wordt ervaren. Maar dat zou kunnen veranderen als de bankencrisis uit de VS overwaait naar Europa en meer spaarders hun vermogen willen veiligstellen door goud te kopen.

Dit artikel verscheen eerder op hollandgold.nl