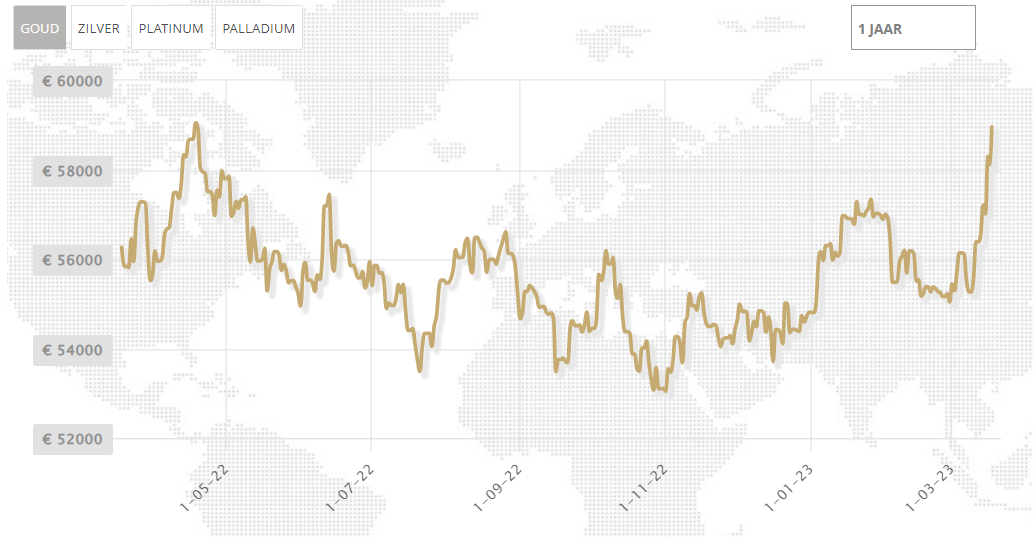

De goudprijs steeg deze week tot meer dan €59.000 per kilo en bereikte daarmee het hoogste niveau sinds april vorig jaar. De prijs van het edelmetaal stijgt vanwege een wereldwijde bankencrisis, die beleggers naar veilige havens laat uitwijken. De goudprijs is deze week zelfs meer dan 4% gestegen, de grootste wekelijkse stijging sinds half november en de derde week op rij waarin de koers stijgt. Ook zilver profiteert van de onrust op de financiële markten, want de koers van dit edelmetaal is deze week meer dan 6% gestegen en stond vrijdagmiddag op €666 per kilo. Daarmee bewijzen de edelmetalen hun toegevoegde waarde in de beleggingsportefeuille. Is het nog steeds aantrekkelijk om goud te kopen?

Goudprijs naar hoogste niveau sinds april 2022

Bankencrisis

Beleggers maken zich zorgen over de stabiliteit van de bankensector, nu drie Amerikaanse banken in korte tijd zijn omgevallen en Credit Suisse bij de centrale bank moest aankloppen voor liquiditeitssteun. De problemen bij Silicon Valley Bank en Signature Bank legden de zwakke plekken in het banksysteem bloot, vooral bij de regionale banken die het risico van stijgende rentes niet goed hebben afgedekt. Amerikaanse banken met een balans tot $250 miljard worden de laatste jaren minder streng gereguleerd, waardoor hun risicomanagement niet op hetzelfde niveau is als dat van de grotere banken. Silicon Valley Bank bleek kwetsbaar door haar grote blootstelling aan de techsector, terwijl Signature Bank in problemen kwam door blootstelling aan de gevallen cryptobeurs FTX.

Toen de Federal Reserve besloot alle tegoeden van rekeninghouders te garanderen leek de rust weer terug te keren, maar dat was van korte duur. Begin deze week kwam Credit Suisse onder een vergrootglas, nadat de Amerikaanse toezichthouder vraagtekens had gezet bij de financiële cijfers. De Zwitserse bank bleef vorig jaar al achter bij concurrenten, omdat ze er niet in slaagde winstgevend te worden. Waar andere banken hun winsten vorig jaar zagen stijgen, bleef Credit Suisse kwartaal na kwartaal verlies lijden. Ook leed de bank miljardenverliezen door het omvallen van hedgefonds Archegos en financier Greensill, waardoor de markt twijfelt aan het risicomanagement van de bank.

Ook de Zwitserse centrale bank heeft dus moeten ingrijpen, maar het is de vraag of dat genoeg is om de zorgen bij beleggers weg te nemen. Vrijdagmiddag zakte het aandeel van Credit Suisse met bijna 10%, ondanks de toezegging van 50 miljard Zwitserse frank aan liquiditeit door de centrale bank. Het optimisme op de financiële markten was dus van korte duur.

Aandeel Credit Suisse zakte vrijdag verder weg, ondanks liquiditeitssteun (Bron: Tradingview)

Waarom goud kopen?

We zien vaker dat mensen goud kopen in tijden van crisis. Wanneer het vertrouwen in het geld en banken onder druk staat grijpt men terug naar de tastbare waarde van edelmetalen. Zo is het door de geschiedenis heen met alle ongedekte geldsystemen gegaan. Zeker in een beleggingsportefeuille met verschillende soorten beleggingen (zoals aandelen, obligaties, vastgoed en grondstoffen) heeft het edelmetaal haar toegevoegde waarde bewezen.

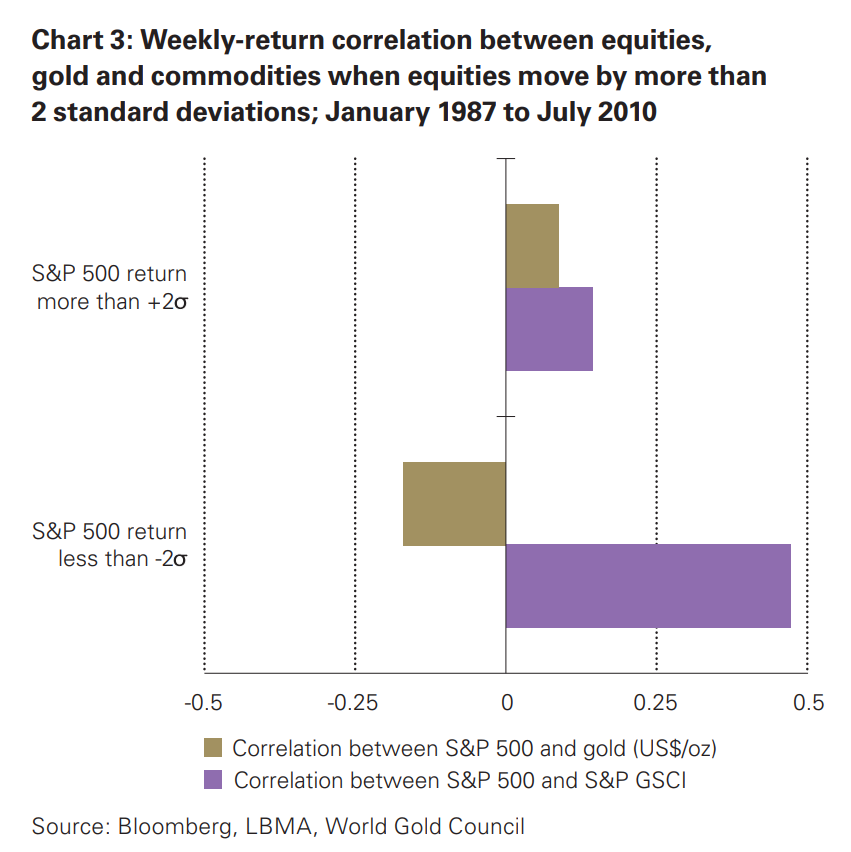

Uit een eerdere analyse van de World Gold Council blijkt dat de goudprijs over het algemeen meestijgt op dagen dat aandelenkoersen hard stijgen, maar dat goud ook stijgt wanneer aandelen hard onderuit gaan. En met een gemiddeld rendement van ongeveer 8% over de afgelopen vijftig jaar levert het edelmetaal ook een positieve bijdrage aan de waardestijging van een beleggingsportefeuille.

Goud heeft negatieve correlatie met aandelen bij dalende beurzen (Bron: World Gold Council)

Diversificatie met goud

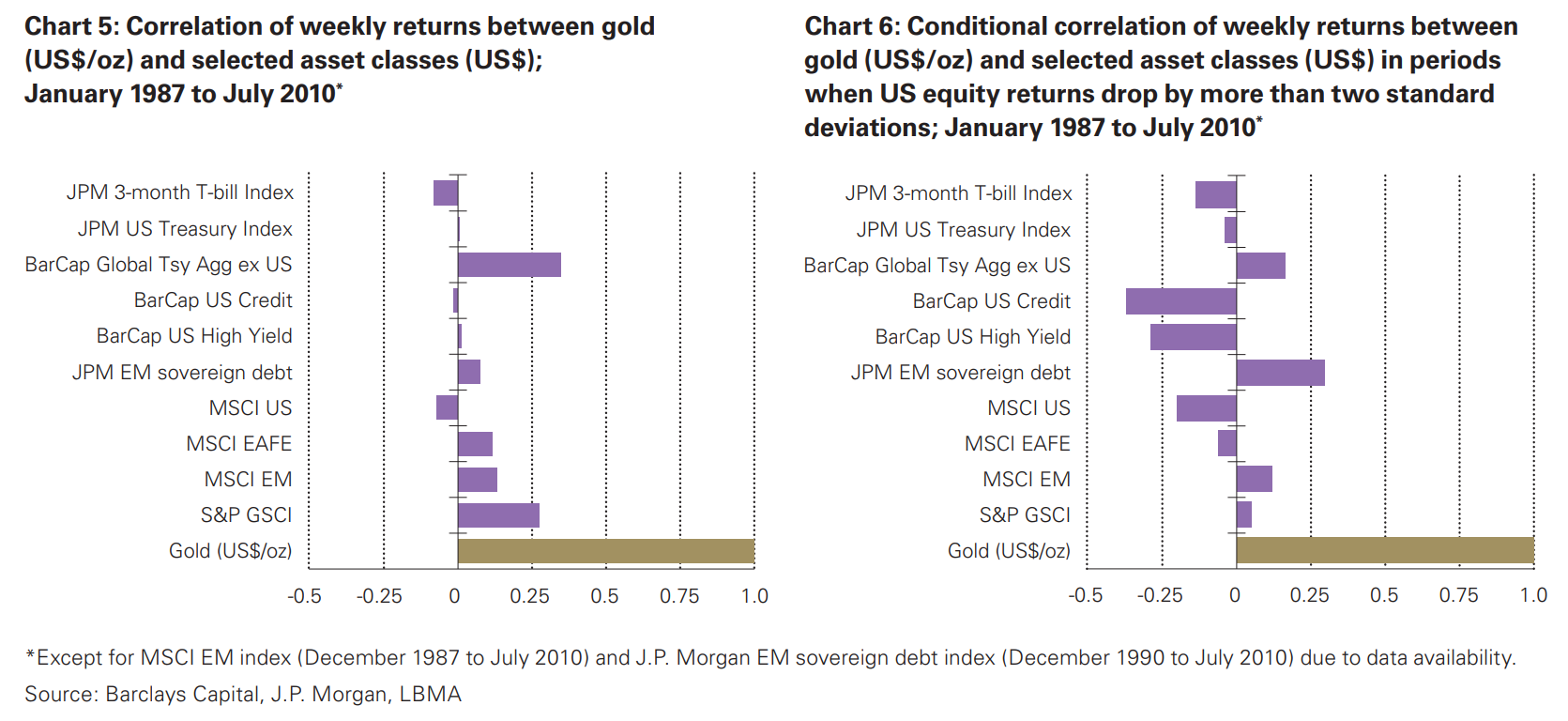

In het onderzoek schrijft de World Gold Council dat relatief kleine investeringen in goud aantoonbaar helpen om potentiële verliezen te verminderen, zonder dat beleggers daarbij veel verwacht rendement hoeven op te offeren. Op basis van de rendementen van verschillende beleggingen van januari 1987 tot juli 2010, berekenden zij het gemiddelde rendement, de volatiliteit en value at risk (VAR) voor elk van de geselecteerde portefeuilles. Uit dit onderzoek komt naar voren dat het toevoegen van goud aan een portefeuille consequent vergelijkbare verwachte rendementen oplevert, maar met een lagere volatiliteit.

"Wij hebben vastgesteld dat er in het algemeen goede redenen zijn om goud toe te voegen aan een portefeuille. De verwachte verliezen nemen immers af zonder dat dit noodzakelijkerwijs ten koste gaat van het rendement. Wij tonen nu aan dat, in de meeste periodes van financiële stress, portefeuilles met goud beter presteren dan portefeuilles zonder goud. Daartoe kijken wij terug naar perioden, te beginnen in januari 1987, waarin de financiële markten een onverwachte en negatieve schok ondergingen die meer dan één beleggingscategorie trof.

Wij concentreren ons op zes van dergelijke gebeurtenissen: 1) de marktcrash rond oktober 1987, ook bekend als "Black Monday", waarbij we kijken naar de prestaties tussen 25 augustus en 12 december van dat jaar; 2) de Long-term Capital Management (LTCM) crisis, tussen 20 juli en 26 augustus 1998; 3) het uiteenspatten van de Dot-com bubble in de periode rond de dramatische daling van de NASDAQ index, tussen 10 maart 2000 en 4 april 2001; 17 4) de terroristische aanslagen van 11 september, in de periode tussen 24 augustus en 21 september 2001; 5) de marktdaling van 2002, toen de aandelen tussen maart en juli 2002 sterk daalden; en 6) de financiële crisis van 2007-2009, ook bekend als de "Grote Recessie", tussen 12 oktober 2007 en 6 maart 2009."

Minder risico, meer rendement

Een recente publicatie van analist Jeremy De Pessemier van de World Gold Council bevestigt dat het toevoegen van goud nog steeds zorgt voor een betere verhouding tussen risico en rendement. Door een deel van de liquide middelen om te zetten naar goud neemt het rendement van de totale portefeuille toe. Door een klein gedeelte van de aandelenportefeuille om te zetten naar goud blijft het rendement ongeveer gelijk, maar daalt de volatiliteit van de beleggingsportefeuille.

Zoals onderstaande grafieken laten zien is goud gemiddeld genomen weinig gecorreleerd met andere beleggingen, zoals obligaties en aandelen. In combinatie met het historische rendement van ongeveer 8% over de afgelopen vijftig jaar hoeft het toevoegen van goud ook niet ten koste te gaan van het rendement. Zeker in de huidige tijd van aanhoudende geopolitieke spanningen in de wereld en een mogelijke escalatie van een bankencrisis. Goud kopen is een eenvoudige en doeltreffende manier om het risico van de beleggingsportefeuille te verlagen en vermogen te beschermen tegen financiële en geopolitieke crises.

Of dit ook een goed moment is om goud te kopen? Als de rust op de markt terugkeert kan de goudprijs weer een stap terug doen, maar als de situatie verder uit de hand loopt zal de koers verder stijgen.

Goud heeft weinig correlatie met andere beleggingen en biedt daardoor diversificatie (Bron: World Gold Council)

Dit artikel verscheen eerder op hollandgold.nl