Centrale banken willen met digitaal centralebankgeld een alternatief bieden voor cryptomunten en innovaties van fintech bedrijven. Maar is dat wel zo wenselijk? Wat zijn de voor- en nadelen van deze nieuwe vorm van geld? In dit gesprek bij Blckbx praten Paul Buitink en Ancilla van der Leest over fundamentele veranderingen in ons geldsysteem. Niet alleen over digitaal centralebankgeld, maar ook over negatieve rente en het verdwijnen van contant geld. Wat betekent dit voor onze vrijheid?

Verdwijnt contant geld?

Sinds de coronacrisis worden bankbiljetten steeds minder gebruikt in het dagelijkse betalingsverkeer, maar het aantal biljetten in omloop is sindsdien juist sterk toegenomen. Daarover hebben we al vaker geschreven. Door de negatieve rente en toenemende financiële repressie gebruiken meer mensen contant geld als een alternatief spaarmiddel. Ook cryptomunten en edelmetalen worden steeds vaker voor dat doeleinde gebruikt.

Aan het verdwijnen van contant geld zitten volgens Buitink twee kanten. Enerzijds is het een logische ontwikkeling, omdat mensen steeds meer digitaal willen betalen. Ook voor ondernemers zijn er goede redenen te bedenken om te stoppen met het accepteren van cash. Denk bijvoorbeeld aan extra kosten en het veiligheidsrisico dat het met zich meebrengt. Dat overheden en banken het gebruik van contant geld ontmoedigen is vanuit dat oogpunt te begrijpen, maar waar mensen onvoldoende bij stilstaan is dat een verregaande digitalisering en centralisering van ons geld en het betalingsverkeer weer andere risico's met zich meebrengt.

Totale controle met digitaal centralebankgeld

Zo komt Buitink op het onderwerp van digitaal centralebankgeld, een nieuwe vorm van geld die centrale banken meer controle geeft over het betalingsverkeer. Hij waarschuwt voor een aantal eigenschappen van digitaal centralebankgeld die centrale banken kunnen inzetten om het gedrag van mensen te sturen.

Op dit moment worden alleen vermogende spaarders geconfronteerd met negatieve rente. Een van de redenen waarom banken de negatieve rente nog niet doorberekenen aan alle spaarders is dat ze daarmee riskeren dat mensen massaal geld van de bank halen. Zo lang contant geld als vluchtroute beschikbaar blijft is dat een reëel gevaar. In een wereld waarin digitaal centralebankgeld de rol van contant geld overneemt is er geen mogelijkheid meer om in cash te vluchten. Centrale banken kunnen dan ook voor digitaal centralebankgeld negatieve rente in rekening brengen.

Een ander risico van digitaal centralebankgeld is dat het centrale banken de mogelijkheid geeft het uitgavenpatroon van mensen te sturen. In het Verenigd Koninkrijk werd al het idee uitgesproken om sociale uitkeringen zodanig te programmeren dat mensen deze alleen aan bepaalde producten mogen uitgeven. Ook zouden centrale banken een houdbaarheidsdatum kunnen toekennen aan het geld. Dat zou betekenen dat mensen het geld binnen een bepaalde termijn moeten uitgeven. Dit beperkt de vrijheid van mensen om zelf te bepalen wat ze met hun geld doen.

Alternatief geldsysteem?

We leven sinds de kredietcrisis van 2008 in een wereld waarin banken niet failliet kunnen gaan. Zo lang het goed gaat maken banken winst met hun privilege om geld in omloop te brengen. Gaat het mis, dan staat de belastingbetaler garant. Tegelijkertijd blijkt het niet mogelijk om een soort depositobank op te richten, zonder mee te moeten betalen aan het depositogarantiestelsel. Door het gebrek aan concurrentie voelen banken dus weinig urgentie om hun systemen te verbeteren.

In dat opzicht zouden zowel digitaal centralebankgeld als cryptomunten het geldsysteem kunnen opschudden, aldus Buitink. Deze alternatieven kunnen ervoor zorgen dat banken meer gaan innoveren om hun betalingssystemen sneller en goedkoper te maken. De vraag is echter of de consument beter af zijn met digitaal centralebankgeld, gezien de hierboven genoemde bezwaren. Cryptomunten en goud kunnen dan een alternatief bieden, waar overheden en banken weinig controle op uit kunnen oefenen.

Tot slot wijst Buitink op de plannen voor een Europees register van activa, waarin mensen al hun bezittingen moeten opgeven. Inclusief virtuele munten, kunst, vastgoed en edelmetalen. Dit betekent nog meer controle en verlies van vrijheid. Afgelopen zomer schreven we daar op Goudstandaard al over, maar in de gevestigde media kreeg het weinig aandacht.

Klik op deze link of op onderstaande afbeelding om de volledige video te bekijken op de website van Blackbox.

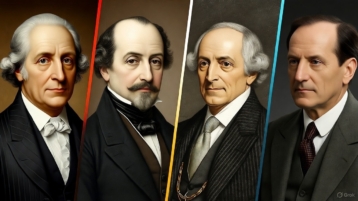

Digitale Euro, redding of valkuil? Ancilla spreekt bedrijfseconoom Paul Buitink

Dit artikel verscheen eerder op Goudstandaard